区分マンション投資の利回りの目安は?不動産投資のシミュレーション具体例

近年、低金利環境が継続していることから、区分マンションのような不動産投資物件の利回りも低くなっています。

賃貸物件の利回りは、政策金利の影響も受け、政策金利が低くなると連動して低くなるのが特徴です。

では、区分マンションの利回りとは、どのくらいが目安なのでしょうか。

そこで今回の記事では「区分マンションの利回り」について、都心マンションや地方マンションの利回りやシミュレーション例などについて詳しく解説しています。

![]()

中古マンションを専門に20年以上(24万件以上の査定実績)

中古マンションの買取は、マンション保有戸数No.1*の弊社にお任せください- マンションオーナーチェンジのパイオニア

- 内見不要&賃貸中のまま買取

- リフォーム再販するため、低利回りでも買取

- 契約不適合責任(売却後の設備不具合)免責

- 仲介手数料は不要、最短1週間で現金化

*中古マンション事業を営む上場企業各社の最新決算情報(2024年11月期末時点)に基づく弊社調べによる

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

目次

区分マンションとは?分譲マンションとの違い

- 区分マンション

- 区分マンションとは、法律的には区分所有建物のマンションのことです。

区分所有建物とは、構造上区分され、独立して住居のように供することができる複数戸から構成されている建物のことを指します。

分譲マンションも区分マンションの一つです。

不動産投資では、一棟の賃貸マンションと区別するために、区分の賃貸マンションのことを区分マンションと呼ぶことがあります。

区分マンションについては、以下の記事で詳しく解説しています。

次に区分マンション投資で利益を出すことができるのかについて見ていきましょう。

区分マンション投資で儲かることはできるのか

区分マンション投資で儲けるには、ほぼ自己資金で投資をすることが必要です。

借入金を用いてしまうと、収支がギリギリになってしまうことが多く、儲かっても月数千円といった利益水準になります。

区分マンション投資で成功している人は、全額自己資金で物件を購入しタイミングを見て、大きな物件に買い替えていくパターンが多いようです。

次に区分マンション投資における利回りについて見ていきましょう。

区分マンション投資における利回りとは

区分マンション投資における利回りについてお伝えします。

区分マンション投資における利回り

- 想定利回り

- 表面利回り

- 実質利回り

想定利回り

- 想定利回りとは、主に満室想定を前提に計算される表面利回りのことです。

あまり一般的に使われる用語ではありませんが、空室率を考慮した利回りと区別するときに満室想定利回りということがあります。

想定利回りの計算式を示すと以下の通りです。

想定利回りの計算式

想定利回り = 年間家賃収入 ÷ 物件価格

表面利回り

- 表面利回りとは、年間家賃収入を物件価格で割った利回りのことです。

物件のチラシに記載されている利回りは、ほとんどが表面利回りであり、かつ、満室想定利回りでもあります。

表面利回りは、簡単に計算できる点がメリットです。

それに対して、支出が考慮されていないことから、実態が把握しにくい点がデメリットとなります。

表面利回りの計算式を示すと以下の通りです。

表面利回りの計算式

表面利回り = 年間家賃収入 ÷ 物件価格

実質利回り

- 実質利回りとは、年間家賃収入から一定の支出を控除した運用益を投資額で割ったものとなります。

実質利回りは、NOI( Net Operating Income)利回りとも呼ばれます。

実質利回りは、支出を反映しているため、収益力の実態がわかる点がメリットです。

それに対して、実質利回りは、計算が面倒である点がデメリットとなります。

実質利回りの計算式を示すと以下の通りです。

実質利回りの計算式

実質利回り = 年間運用益 ÷ 物件価格

年間運用益 = 年間家賃収入 - 一定の支出

年間運用益を求める際の家賃収入から控除する一定の支出とは、以下のような支出になります。

家賃収入から控除する一定の支出

- 固定資産税および都市計画税

- 損害保険料

- 管理委託料

- 修繕費

- 入居者募集費用

- 管理費および修繕積立金

ここまで区分マンション投資における利回りの種類について見てきましたが、次に区分マンション投資で判断すべき表面利回りのラインについてお伝えします。

区分マンション投資で判断すべき表面利回りのライン

区分マンション投資で判断すべき表面利回りのラインについてお伝えします。

都心部の場合

都心部の場合、築浅物件で3.5〜4.5%程度となります。

築古物件となると、5.0〜6.0%程度のイメージです。

地方の場合

地方の場合、築浅物件で5.0〜6.0%程度となります。

築古物件となると、7.0〜8.0%程度のイメージです。

次に都心マンションと地方マンションの利回りの違いについて見ていきましょう。

都心マンションと地方マンションの利回り比較

区分マンションの利回りは、実態として一棟マンションとかなり酷似しています。

一棟マンションの利回りは、一般財団法人日本不動産研究所による投資家調査によって公表されており、区分マンションを取引する上でも一定の指針となっています。

一棟マンションのワンルームにおける利回りを示すと下表の通りです。

| 地域 | 利回り |

|---|---|

| 札幌 | 5.3% |

| 仙台 | 5.3% |

| さいたま | 4.9% |

| 千葉 | 5.0% |

| 東京(城南地区) | 4.0% |

| 東京(城東地区) | 4.1% |

| 横浜 | 4.5% |

| 名古屋 | 4.8% |

| 京都 | 4.9% |

| 大阪 | 4.5% |

| 神戸 | 5.0% |

| 広島 | 5.5% |

| 福岡 | 4.8% |

- 一般財団法人日本不動産研究所「第46回不動産投資家調査(2022年4月現在)」

上表の利回りは、投資家が期待する利回りであり、実際に取引されている利回りとは異なります。

実際に取引されている利回りは、期待利回りより0.2〜0.3%程度低いです。

例えば、期待利回りが4.0%であれば取引利回りは3.7%程度となっていることもあります。

ワンルームマンションの利回りは、東京で4%前半、地方で5%前半といったイメージです。

ここまで都心マンションと地方マンションの利回りの違いについて見てきましたが、次に各投資用不動産の平均利回りについてお伝えします。

各投資用不動産の平均利回り

各投資用不動産の平均利回りをお伝えします。

区分マンション1室

データから推測する首都圏における区分マンション1室の利回りを示すと以下の通りです。

| 地域 | 月額賃料単価 (円/㎡) | 年額賃料単価 (円/㎡) | ワンルーム価格単価 (円/㎡) | 表面利回り (%) |

|---|---|---|---|---|

| 東京都 | 3,020 | 36,240 | 755,200 | 4.8% |

| 埼玉県 | 1,739 | 20,868 | 329,500 | 6.3% |

| 千葉県 | 1,878 | 22,536 | 306,000 | 7.4% |

| 神奈川県 | 2,221 | 26,652 | 384,300 | 6.9% |

- 出典:公益財団法人東日本不動産流通機構「年報マーケットウォッチ2021年度」

賃料単価は、各県におけるマンションの平均賃料、価格単価は各県におけるワンルームの平均価格を用いています。

アパート1棟

データから推測する首都圏におけるアパートの利回りを示すと以下の通りです。

| 地域 | 月額賃料単価 (円/㎡) | 年額賃料単価 (円/㎡) | 土地単価 (円/㎡) | 建築費単価 (円/㎡) | 価格単価 (円/㎡) | 表面利回り (%) |

|---|---|---|---|---|---|---|

| 東京都 | 2,620 | 31,440 | 355,900 | 272,250 | 628,150 | 5.0% |

| 埼玉県 | 1,663 | 19,956 | 136,400 | 272,250 | 408,650 | 4.9% |

| 千葉県 | 1,573 | 18,876 | 114,000 | 272,250 | 386,250 | 4.9% |

| 神奈川県 | 2,036 | 24,432 | 182,000 | 272,250 | 454,250 | 5.4% |

- 出典:公益財団法人東日本不動産流通機構「年報マーケットウォッチ2021年度」

賃料単価は各県におけるアパートの平均賃料を用いています。

土地は各県における土地単価、建物はアパートの建築単価(坪90万円で想定)を用い、土地単価と建築単価を合計して価格単価を算出しています。

マンション1棟

マンション1棟の利回りについては、日本不動産研究所の投資家調査を参考に示します。

首都圏における1棟ワンルームマンションの利回りは下表の通りです。

| 地域 | 利回り |

|---|---|

| さいたま | 4.9% |

| 千葉 | 5.0% |

| 東京(城南地区) | 4.0% |

| 東京(城東地区) | 4.1% |

| 横浜 | 4.5% |

- 一般財団法人日本不動産研究所「第46回不動産投資家調査(2022年4月現在)」

戸建て

データから推測する首都圏における戸建て賃貸の利回りを示すと以下の通りです。

| 地域 | 月額賃料単価 (円/㎡) | 年額賃料単価 (円/㎡) | ワンルーム価格単価 (円/㎡) | 表面利回り (%) |

|---|---|---|---|---|

| 東京都 | 2,079 | 24,948 | 483,147 | 5.2% |

| 埼玉県 | 1,143 | 13,716 | 226,180 | 6.1% |

| 千葉県 | 1,027 | 12,324 | 201,601 | 6.1% |

| 神奈川県 | 1,501 | 18,012 | 335,938 | 5.4% |

- 出典:公益財団法人東日本不動産流通機構「年報マーケットウォッチ2021年度」

賃料単価は、各県における戸建ての平均賃料を用いています。

建込単価は、各県における中古戸建て住宅の価格を建物の延床面積で割ったものです。

ここまで各投資用不動産の平均利回りについて見てきましたが、次に区分マンションにおける利回りのシミュレーション例についてお伝えします。

区分マンションにおける利回りシミュレーション

区分マンションにおける利回りシミュレーション例をお伝えします。

新築区分マンション

条件

物件価格:4,500万円

月額家賃:132,000円/月(年額1,584,000円)

管理費および修繕積立金:13,500円/月(年額162,000円)

土地と建物の固定資産税および都市計画税:150,000円/年

火災保険料:7,500円/年

管理委託料:79,200円/年

借入金:22,500,000円(借入期間35年、金利2.5%、月額返済額80,436円)

シミュレーション

表面利回り = 年間家賃収入 ÷ 物件価格

= 1,584,000円 ÷ 4,500万円

= 3.5%

NOIの支出 = 管理費および修繕積立金 + 固定資産税および都市計画税 + 火災保険料 + 管理委託料

= 162,000円 + 150,000円 + 7,500円 + 79,200円

= 398,700円

NOI = 年間家賃収入 - NOIの支出

= 1,584,000円 - 398,700円

= 1,185,300円

NOI利回り = NOI ÷ 物件価格

= 1,185,300円 ÷ 4,500万円

= 2.6%

キャッシュフロー = NOI - 借入金年間返済額

= 1,185,300円 - (80,436円 × 12ヵ月)

= 220,068円

キャッシュフロー利回り = キャッシュフロー ÷ 物件価格

= 220,068円 ÷ 4,500万円

= 0.5%

中古区分マンション

条件

物件価格:1,900万円

月額家賃:85,000円/月(年額1,020,000円)

管理費および修繕積立金:19,000円/月(年額228,000円)

土地と建物の固定資産税および都市計画税:120,000円/年

火災保険料:93,000円/年

管理委託料:51,000円/年

借入金:なし

シミュレーション

表面利回り = 年間家賃収入 ÷ 物件価格

= 1,020,000円 ÷ 1,900万円

= 5.4%

NOIの支出 = 管理費および修繕積立金 + 固定資産税および都市計画税 + 火災保険料 + 管理委託料

= 228,000円 - 120,000円 - 93,000円 - 51,000円

= 492,000円

NOI = 年間家賃収入 - NOIの支出

= 1,020,000円 - 492,000円

= 528,000円

NOI利回り = NOI ÷ 物件価格

= 528,000円 ÷ 1,900万円

= 2.8%

ここまで区分マンションのシミュレーション例について見てきましたが、次に利回りが高くても注意すべき物件についてお伝えします。

利回りが高くても注意すべき不動産投資物件

利回りが高くても注意すべき不動産投資物件についてお伝えします。

利回りが高くても注意すべき不動産投資物件

- 空室・空室率が高い

- 土地需要が低い

空室・空室率が高い

不動産投資は、ハイリスク・ハイリターン、ローリスク・ローリターンの関係です。

利回りが高い物件は、ハイリターンですがハイリスクになります。

特に、空室・空室率が高い物件はハイリスク物件です。ハイリスク物件は購入を見送るべきといえます。

土地需要が低い

不動産投資の利回りは、分母の土地価格に大きく影響を受けます。

都市部のような土地価格が高いところは物件価格も高くなるため、利回りが低くなります。

一方で、地方のような土地価格が安いところは物件価格も安くなり、利回りも高いです。

ハイリスク・ハイリターン、ローリスク・ローリターンの関係からすると、土地需要の低い地方の物件はハイリターンですがハイリスクといえます。

次に利回りが低くても購入検討できる不動産投資物件について見ていきましょう。

利回りが低くても購入検討できる不動産投資物件

利回りが低くても購入検討できる不動産投資物件についてお伝えします。

利回りが低くても購入検討できる不動産投資物件

- 土地需要が高い

- 築浅物件

- メンテや整備が行き届いている

- 資産価値が落ちにくい

- 流動性が高い

土地需要が高い

土地需要が高いエリアは、物件価格が高いですが賃貸需要も強いため、ローリスク・ローリターンとなります。

土地需要が高いところは基本的に都市部であり、都市部は賃貸需要も高くなることから、リスクが低くなるのです。

築浅物件

築浅物件は、一般的に物件価格が高く、また賃貸需要も強くなります。

よって、ローリスク・ローリターンの関係となり、利回りは低いですがリスクも低くなります。

ただし、区分マンションでは建物の築年数よりも土地の立地の方が重要な要素です。

地方の築浅物件よりも、都市部の築古物件の方が長期的に見てリスクは低くなります。

メンテ・整備が行き届いている

メンテ・整備が行き届いている物件は、入居者を決めやすいです。

よって、賃貸需要も安定するため、リスクは低くなります。

資産価値が落ちにくい

都市部の立地の良い物件は、土地価格も下がりにくく、空室も発生しにくいです。

空室の発生しにくい物件は賃料も下がりにくいため、資産価値も下がりにくくなります。

よって、資産価値が落ちにくい物件は、ローリスク・ローリターンの物件といえるのです。

流動性が高い

区分マンションは、都市部の物件ほど投資家に人気があることから流動性も高いです。

つまり、流動性の高い物件は立地の良い物件に多いため、必然的にローリスクローリターンの物件となります。

ファミリータイプのオーナーチェンジ物件は売りづらい!?

一般的に、ファミリータイプのオーナーチェンジ物件(いわゆる、投資用物件)は、ワンルームに比べて利回りが低くなりやすいため「売りづらい」と言われています。

その理由は、専有面積と賃料が必ずしも正比例にならないことが関係しています。

例えば、それぞれ専有面積が20㎡と60㎡の2つの部屋があったとします。

面積の差は3倍ですが、賃料も同じく3倍の価格で成約するのは難しいため、専有面積が広いほど、利回りが低くなる傾向にあるのです。

また、売りづらくなる要因は利回りの低さだけではありません。

オーナーチェンジ物件は基本的に「投資用商品」として取引されるので、住宅ローンではなく不動産投資ローンの利用が一般的です。

不動産投資ローンは、「収益性」が融資基準の一つになっているので、利回りが低すぎたり築年数が古いと、「収益性」が低いと判断されて融資を受けられない場合があります。

このような場合は、現金で購入できる人に買い手が限定されてしまいます。

つまり、利回りの低さだけではなく、融資の受けづらさによっても、そのオーナーチェンジ物件は売りづらくなってしまいます。

「売りづらい」オーナーチェンジ物件はスター・マイカでお得に売却

今、「売りづらい」物件を所有していて、売却を検討している方には、「買取」がおすすめです。

ここでは、スター・マイカの買取サービスについて紹介します。

今すぐ買取価格を知りたい方は、こちらから査定依頼が可能です。

スター・マイカの買取の5つのお得なポイント

1. リノベーション後の再販が目的なので、低利回り・築古でも買取可能

スター・マイカの買取の目的は、リノベーションを施してから再販をすることです。

投資対象としての利回りだけではなく、リノベーションマンションとしてのポテンシャルを重視しているので、低利回りでも買取ることができます。

加えて、リノベーションを施すことが前提にあるため、築年が古かったり、室内の状態が悪い物件でも買取ることができます。

2. 仲介手数料がかからないので売却費用の節約ができる

仲介での売却は、仲介手数料がかかりますが、買取は不動産会社が直接買取るので、仲介手数料がかかりません。

スター・マイカの買取サービスも、仲介会社が間に入らないので、売却にかかる仲介手数料を節約することができます。

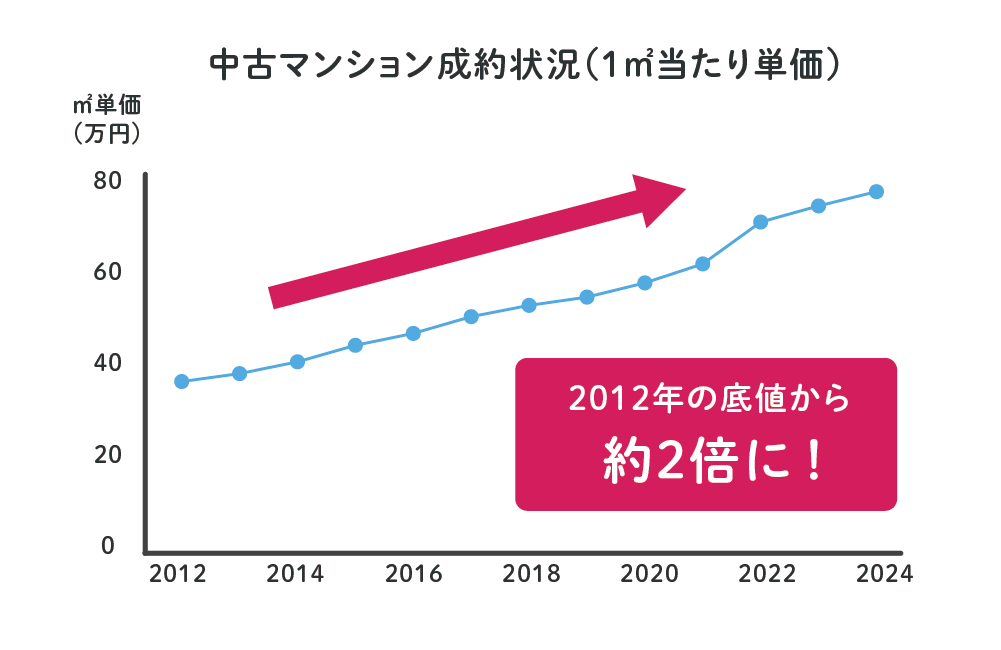

3. 買取単価が上昇傾向なので、今は高値で売却できる可能性が高い

公益財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2024年)」によると首都圏の中古マンションの平均販売期間は約3ヶ月(85.3日)となっています。

また、中古マンション価格に目を向けてみると、長期的な観点でも2012年以降、12年連続で成約価格が上昇しているため、現在も「売り時」といえるでしょう。

スター・マイカの査定は、市場の動向をいち早く捉えて価格に反映させています。

そのため、買取価格も年々上昇傾向にあります。

4. 内見・現地立会不要で売却の手間がかからない

スター・マイカでオーナーチェンジ物件を売却する場合、内見は不要ですので、賃借人に知られることなく査定を行うことが可能です。

また、スター・マイカは全国に7か所の拠点がありますので、転勤等で所有物件と現在の居住地が離れている場合でも、最寄りの支店で対応が可能です。

例えば、「現在の住居は大阪にあるけれど、所有物件は東京にある」という場合でも、契約等の手続きは全て当社の大阪支店で行うことができるので、わざわざ東京に行く必要はありません。

※スター・マイカの拠点所在地(詳細はこちら)

[札幌・仙台・東京・横浜・大阪・神戸・福岡]

5. 売却後もグループ会社で管理するので安心

買い取ったオーナーチェンジ物件は、スター・マイカのグループ会社で管理を行いますので、売却にあたって賃借人に迷惑をかける心配がありません。

スター・マイカは、ファミリータイプのオーナーチェンジ物件の買取を業界に先駆けて行ったパイオニアです。

- 実績と独自の事業スキームが評価され、2011年には「ポーター賞」を受賞しています。

- 中古マンションを専門に、累計17,000件以上の豊富な買取実績があります。

「売りづらい」オーナーチェンジ物件の売却でお困りの方、または参考に買取価格を知りたいという方でもお気軽にお問い合わせください。

最短2時間、遅くとも翌営業日までに査定結果をご連絡させていただきます。

査定依頼はもちろん無料です。売却にあたってお悩みがありましたら、査定依頼と併せて、お気軽にご相談ください。

まとめ

区分マンションの利回りについて解説してきました。

利回りには主に表面利回りと実質利回りの2種類があります。

区分マンションで儲けるには、極力、借入金を用いないことが望ましいです。

区分マンションに投資をする際の参考にしていただければと思います。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「オーナーチェンジ」の関連記事

-

札幌で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

仙台で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

兵庫県で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

埼玉で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

神奈川で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

福岡で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

東京で収益物件(投資用物件)やオーナーチェンジ物件の買取に強い会社はどこ?

-

収益物件(収益不動産)の売却時にかかる税金や費用・計算方法について

-

収益物件(収益不動産)を高く売る方法や売却時の注意点を紹介

-

賃貸中のマンションは売却できる?物件売却時の流れや注意点を解説

-

戸建てのオーナーチェンジ物件を購入する時の注意点|利回りはどれくらい?

-

大阪で収益物件(投資用物件)やオーナーチェンジ物件の買取に強い会社はどこ?

-

マンション・不動産投資をやめたいと思う理由や資産売却のタイミングは?

-

オーナーチェンジ物件はなぜ危険と言われているのか?収益物件購入時の注意点

-

オーナーチェンジ物件が売れないって本当?収益物件を売却できなかった時の対策

-

レントロールとは?基礎知識と収益物件売買時に確認すべきポイントを解説

-

区分マンション投資の利回りの目安は?不動産投資のシミュレーション具体例

-

区分マンションの売却タイミングはいつ?売却方法や発生する費用や買取について

-

区分マンションとは?分譲マンションとの違いや儲からない投資と言われている理由

-

オーナーチェンジ物件の管理会社の変更方法について詳しく解説

-

オーナーチェンジ物件の注意点とは?購入と売却で失敗しないためのコツ

-

オーナーチェンジ物件に自分が住みたい場合の手順と注意点

-

オーナーチェンジ物件の追い出しとは?悪質入居者の退去方法を解説

-

【なぜ収益物件を売るのか】オーナーチェンジ物件を購入するときに確認すべき売却理由

-

マンションなどの不動産投資における修繕費と修繕費を抑える3つのポイント

-

ワンルームマンションの売却!不動産投資物件をを高く売るために絶対必要な5つのコツ

-

投資用マンションで不動産投資をしているサラリーマンや投資家向けの確定申告

-

不動産投資用マンションを相続したらどうする?知っておきたい8つの手続き

-

修繕積立金とは?不動産投資用マンションの運用にかかる費用をおさらい

-

投資用マンションの耐用年数とは?寿命と資産価値から考える不動産売却時期

-

賃貸物件の原状回復の費用はいくら?入居者・貸主の責任範囲と契約時の確認事項

-

マンション経営で家賃収入を得るメリット│経費を考慮した運用を

-

投資物件をオーナーチェンジしたい!買主の視点で考える売却のコツ

-

マンション投資の5つのリスクと対処法を徹底解説!出口戦略の立て方とは?

-

表面利回りと実質利回りの違い|不動産投資の基礎知識と計算方法

-

マンション経営で経費計上できる費用の範囲は?節税のポイント

-

サブリースとは?メリット・デメリットや契約時のトラブル回避のポイント

-

賃貸マンションの売り時│オーナーチェンジを視野に入れた投資用不動産売却のコツ

-

オーナーチェンジ時の敷金の扱いとは?賃貸中の承継トラブル回避のポイント

-

【雛形・テンプレート付き】オーナーチェンジ時に賃貸人変更通知書を発行する手順と記載内容

-

退去・立ち退き料の相場|賃借人が住む物件をトラブルなく売るにはオーナーチェンジがおすすめ

-

賃貸の家賃を値上げしたい!オーナーチェンジ物件購入後に賃料交渉する方法

-

買取を利用してオーナーチェンジ物件を売却する方法と買取業者に売るメリット・デメリット

-

投資用マンションを売却して、オーナーチェンジするときのポイント

-

オーナーチェンジ物件とは?マンションや不動産の投資用物件として人気の理由

もっと見る