マンション経営で家賃収入を得るメリット│経費を考慮した運用を

マンション経営の最大の魅力は、入居者から得られる家賃収入にあります。一度入居してもらえれば、安定的な家賃収入が約束されるためです。

その一方で、マンション経営には経費がつきものです。

入居者が集まらなくても経費は発生しますから、場合によっては大きな赤字となってしまうリスクもあります。

利益の期待できない状態が長く続くようであれば、売却も考えなければならないでしょう。

そこで今回の記事では、マンション経営における家賃収入の魅力や経費の内訳について改めてお伝えするとともに、安定的な経営のために検討すべき点について考えたいと思います。

![]()

中古マンションを専門に20年以上(24万件以上の査定実績)

中古マンションの買取は、マンション保有戸数No.1*の弊社にお任せください- マンションオーナーチェンジのパイオニア

- 内見不要&賃貸中のまま買取

- リフォーム再販するため、低利回りでも買取

- 契約不適合責任(売却後の設備不具合)免責

- 仲介手数料は不要、最短1週間で現金化

*中古マンション事業を営む上場企業各社の最新決算情報(2024年11月期末時点)に基づく弊社調べによる

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

目次

マンション経営で得られる家賃収入とは?

マンション経営やアパート経営の世界では、当然のように「家賃収入」という言葉が用いられます。

しかし「家賃収入とは何か?」と改めて聞かれると、きちんと説明できる人もそれほどいないのではないでしょうか。

まずは家賃収入の定義や特徴、そしてメリットについてお伝えしましょう。

家賃収入とは

家賃収入とは、所有しているマンションやアパート、一戸建てなど不動産を賃貸に出すことで得られる収入のことを指しています。

「家賃収入」は所得の分類としては原則「不動産所得」に分類されます。

ただし、賃貸人から支払ってもらったお金が、そのまま「不動産所得」になるわけではありません。

仮に賃料が10万円で60人の賃貸人がいたとしても、600万円(10万円×60人)が収入という計算ではないのです。

不動産経営では、さまざまな必要経費が発生します。

経費の具体的な内訳については後述しますが、たとえば建物の管理費や固定資産税等の税金などを経費として必ず計上することになります。

賃貸人から支払われた賃料の合計が600万円で経費の合計が400万円だったとしたら、不動産所得は200万円です。

場合によっては、あえて経費を多く計上することで見かけ上の利益を減らし、所得税や住民税などの節税につなげることができます。

実際に受け取る手取りの金額についても同様の考え方になります。

なお、マンション経営では家賃収入以外にも収入を得る方法があります。

購入したときの価格よりも高くマンションを売却することができれば、その差額を売却益として得られるのです。

この売却益は不動産所得とは異なり、「譲渡所得」と呼ばれます。今回の記事では譲渡所得については触れず、不動産所得についてご説明していきます。

マンション経営で家賃収入を得るメリット

マンション経営における家賃収入のメリットとして、年収の増加だけではなく節税を挙げることができます。

継続的に収入を得られる

会社員の給料(給与所得)とは別に不動産所得が入ってきます。

しかも、収入がただ増えるのではなく、継続的に毎月一定額の収入を得られるという点がポイントです。

サラリーマンの副業には不動産投資以外にもさまざまなタイプがありますが、その多くは業務量や成果の大きさによって、毎月の収入は大きく変動します。

これに対して不動産所得は、労働時間や成果に大きく影響を受けない特徴があります。

ひとたび賃貸人が入居すれば、滞納しない限り家賃収入が保証されます。

一定額の収入を継続的に得られるという点は、他のサイドビジネスにはなかなかないマンション経営ならではのメリットと言えるでしょう。

退職後にも月々の家賃収入は入ってくるので、老後の生活の安定感が大きく増します。

いわば「私的年金」のように生活を支えてくれるのです。

マンション経営が安定すれば、退職までに蓄積した預貯金を切り崩すことなく、家賃収入だけで生活することも夢ではありません。

相続税対策になる

自分が亡くなった後、残された財産は法定相続人へ相続されます。

そして相続された財産の額に応じて、相続人は相続税を支払う義務を負うことになります。

相続額によっては数百万円から数千万円にも及ぶ金額を一定期日までに支払わなければならず、大きな負担を背負わせてしまうのです。

生前からマンション経営をしていると、相続税対策になる可能性があります。

実は、現金より不動産の方が資産価値を低く評価されやすいという特徴があるのです。

当然経営していたマンションも特定の相続人が引き継ぐわけですが、その際に支払うべき相続税負担が軽減されます。

相続税については、こちらの記事で詳しく解説しています。

マンション経営で得られる家賃収入と経費の内訳

家賃収入や経費には、それぞれいくつかの種類があります。マンション経営を始めたいのであれば、頭に入れておく必要があるでしょう。

家賃収入の主な内訳

家賃収入は、主に「家賃」「共益費」「礼金・更新料」の3つが挙げられます。

家賃

家賃収入の大半は、毎月支払われる家賃(賃料)で占められます。

家賃額の決め方にはいろいろありますが、だいたい経費や希望する利回り、あるいは周辺の家賃相場を参考にして決めていきます。

もちろん、周辺の相場よりも高額だと入居者が集まりにくい可能性がありますし、そうかと言って割安にすると利益が小さくなります。

共益費

共益費とは、マンションの共用部分の管理に必要な費用のことです。

管理会社への委託費用や、将来の修繕のために積み立てる修繕積立金の見積もりを基に決めます。

なお、共益費を家賃とは別項目にする場合もありますし、家賃に含める場合もあります。

礼金、更新料

契約時に支払うのが礼金、一定の契約期間終了後の契約更新時に支払うのが更新料です。

退去時に返還する敷金とは異なり、礼金や更新料を返還する必要はありません。

経費の主な内訳

この章ではマンション経営の主な経費をお伝えします。

不動産投資ローンの返済費用

マンションオーナーの頭を最も悩ませるのが、ローンの返済でしょう。

自己資金で購入すれば関係ありませんが、投資用マンションを自分の預貯金だけで購入できる人はあまりいません。

ほとんどの人は、金融機関から融資を受けてマンションの購入費に充てることになります。

借り入れたローンは、家賃収入から月々返済していきます。

元本だけでなく金利分も返済していくので、返済期間を長くできるのであれば、年間の返済額を抑えることができます。

その一方で返済期間が長期化するわけですから、利息が膨らむ分だけ返済総額は増えるデメリットもあります。

逆に短期間で返済できれば返済総額は抑えられますが、毎月の返済額は増えてしまいます。

税金

固定資産税や都市計画税、不動産取得税などといった税金も、マンション経営に伴う経費として支払う必要があります。

不動産の評価額から算出されます。

なお、固定資産税・都市計画税は毎年、不動産取得税は購入時の一回のみ支払う税金です。

所得税や住民税は経費として計上できませんので注意してください。

所得税・住民税

マンション経営で不動産所得が生じると所得税および住民税が発生します。

- 不動産所得とは、家賃収入のことではなく、家賃収入から必要経費を控除した利益のことです。

不動産所得は以下の式で求められます。

不動産所得 = 家賃収入 - 必要経費

必要経費は、土地と建物の固定資産税や、建物の保険料、管理委託料、減価償却費が該当します。

所得税は、他の所得と合算して税率が決まる総合課税方式が原則です。

例えば、他に給与所得がある人は、給与所得と不動産所得を合算した所得に対して税金が課税されます。

合算された税金に対する所得税率と控除額は以下の通りです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

また、合算された所得に対して住民税も生じ、税率は概ね10%程度です。

固定資産税

マンションを保有していると、土地と建物に固定資産税が発生します。

都市計画で指定されている市街化区域内の不動産であれば、都市計画税も生じます。

土地と建物の固定資産税および都市計画税は、それぞれ以下の式で求められます。

固定資産税 = 課税標準額 × 1.4%

都市計画税 = 課税標準額 × 0.3%(制限税率)

不動産取得税

新築マンションを新たに取得した場合は、初年度に不動産取得税および登録免許税が生じます。

新たにマンションを新築した場合の建物の不動産取得税は以下の通りです。

建物の不動産取得税 = 建物の固定資産税評価額 × 3%

賃貸マンションの場合、1戸当たりの面積が40㎡以上240㎡以下の場合、各戸に対して以下のような軽減措置があります。

新築賃貸住宅の不動産取得税の軽減

建物の不動産取得税 = (建物の固定資産税評価額 - 1,200万円) × 3%

また、新築マンションでは、保存登記(最初に行う登記のこと)の登録免許税も生じます。

保存登記の登録免許税は以下の通りです。

建物の登録免許税 = 建物の固定資産税評価額 × 0.4%

消費税

マンション経営では、基本的に消費税の納税は生じません。

マンションのような住宅の家賃は消費税が非課税となるからです。

一方で、管理料や修繕費、仲介手数料等のマンション経営に要する支出には消費税がかかります。

修繕費

エレベーターや階段などといった共用部分だけではなく、部屋のキッチンや浴槽、エアコンなどの修理費用も「修繕費」として経費に計上できます。

入居者の利便性を高めるために使った費用として、各種の修繕が認められているわけです。

保険料

マンションを購入すると、ほとんど必ずと言っていいほど火災保険や地震保険などの各種保険へ加入することになるでしょう。

これらの保険料もマンション経営には不可欠のものとして、経費へ計上可能です。

保険を契約していれば、大きな災害が発生した際の自己負担額を減らせる可能性があります。

耐用年数で変わる減価償却費

- 減価償却費とは、建物の取得原価を各会計期間に費用として配分することで生じる会計上の費用のことです。

減価償却費は会計の利益を計算する上で生じる計算上の費用であり、実際に支出を伴う費用ではありません。

ただし、計算上は費用となることから、課税対象となる利益が小さくなるため、節税効果があります。

2007年4月1日以降に取得したマンションの減価償却費の計算方法(定額法※)は以下の通りです

※減価償却方法には定額法と定率法がありますが、2016年4月1日以後に取得した建物付属設備および構築物の償却の方法については、定率法が廃止され定額法に一本化されたことから、定額法のみ紹介します。

減価償却費 = 建物購入価額 × 償却率 × 業務に供された月数 ÷ 12

償却率は建物の構造によって決まります。

マンションは、一般的に鉄筋コンクリート造または鉄骨鉄筋コンクリート造で建てられています。

いずれの構造も耐用年数は47年と定められており、新築物件であれば償却率は「0.022」です。

委託管理料金

管理委託方式で管理を行っている場合、管理会社へ支払う委託管理料金も生じます。

- 管理委託とは、委託契約によって管理会社に管理を依頼する管理方式のことです。

委託管理料金の相場は家賃収入に対して3~5%程度が相場となります。

一方で、サブリース方式で管理を行っている場合は、委託管理料金は生じません。

サブリースとは転貸による管理方式になります。

サブリースの場合は、委託管理料金相当額が差し引かれた賃料がサブリース会社から振り込まれるからです。

サブリースについては、以下の記事で詳しく解説しています。

ここまでマンション経営で得ることができる家賃収入と経費の内訳について見てきましたが、次にマンション経営の収入のシュミレーション例についてお伝えします。

マンション経営の収入事例・シュミレーション

この章では、シュミレーションしたマンション経営の収入事例についてお伝えします。

一棟マンションの場合

事例①

表面利回りが4.8%で、頭金を建築費の1割用意した場合の、一棟マンションのシミュレーションを示します。

借入期間は30年、金利は2.0%、諸経費は経費率15%で計算しています。

| 物件価格 | 20,000万円 |

|---|---|

| 所在 | 東京都中野区 |

| 築年数 | 新築 |

| 間取り | 1K中心 |

| 面積 | 55坪 |

| 頭金 | 2,000万円 |

| 借入金 | 18,000万円 |

| 借入期間 | 30年 |

| 金利 | 2.0% |

| 月返済額 | 665,315円 |

| 家賃収入 | 800,000円 |

| 諸経費 | 120,000円 |

| ローン返済額 | 665,315円 |

| 月額収支 | 14,685円 |

| 年間収入 | 180,000円 |

事例②

表面利回りが4.4%で、頭金を建築費の2割用意した場合の、一棟マンションのシミュレーションを示します。

借入期間は35年、金利は2.5%、諸経費は経費率15%で計算しています。

| 物件価格 | 23,700万円 |

|---|---|

| 所在 | 東京都大田区 |

| 築年数 | 2017年 |

| 間取り | 1K |

| 面積 | 60坪 |

| 頭金 | 4,740万円 |

| 借入金 | 18,960万円 |

| 借入期間 | 35年 |

| 金利 | 2.5% |

| 月返済額 | 677,810円 |

| 家賃収入 | 860,000円 |

| 諸経費 | 129,000円 |

| ローン返済額 | 677,810円 |

| 月額収支 | 53,190円 |

| 年間収入 | 640,000円 |

区分マンションの場合

事例③

表面利回りが6.4%で、頭金を2,000万円用意した場合の、区分マンションのシミュレーションを示します。

借入期間は30年、金利は2.5%、諸経費は経費率25%で計算しています。

| 物件価格 | 4,300万円 |

|---|---|

| 所在 | 東京都世田谷区 |

| 築年数 | 2006年 |

| 間取り | 1LDK |

| 面積 | 25坪 |

| 頭金 | 2,000万円 |

| 借入金 | 2,300万円 |

| 借入期間 | 30年 |

| 金利 | 2.5% |

| 月返済額 | 90,877円 |

| 家賃収入 | 230,000円 |

| 諸経費 | 57,500円 |

| ローン返済額 | 90,877円 |

| 月額収支 | 81,623円 |

| 年間収入 | 980,000円 |

事例④

表面利回りが5.6%で、全額自己資金で投資した場合の、区分マンションのシミュレーションを示します。

借入金はなし、諸経費は経費率25%で計算しています。

| 物件価格 | 1,500万円 |

|---|---|

| 所在 | 東京都墨田区 |

| 築年数 | 1994年 |

| 間取り | 1K |

| 面積 | 6坪 |

| 頭金 | 1,500万円 |

| 借入金 | 0 |

| 借入期間 | 0 |

| 金利 | 0.0% |

| 月返済額 | 0円 |

| 家賃収入 | 70,000円 |

| 諸経費 | 17,500円 |

| ローン返済額 | 0円 |

| 月額収支 | 52,500円 |

| 年間収入 | 630,000円 |

マンション経営の収入のシュミレーション例について見てきましたが、次にマンション経営で知っておくべき指標についてお伝えします。

マンション経営で知っておくべき指標(利回り)

マンション経営における利回りには主に「表面利回り」と「実質利回り(NOU利回り)」の2種類があります。

- 表面利回りとは、年間家賃収入を投資額で割って求める利回りのことです。

表面利回り = 年間賃料収入 ÷ 投資額

表面利回りは、簡単に計算できるという点がメリットです。

一方で、支出が考慮されていないため、実際の収益力がわからない点がデメリットとなります。

- 実質利回りとは、不動産が生み出す純収益(NOI)を投資額で割って求める利回りのことです。

実質利回りはNOI利回りとも呼ばれます。

NOIは「エヌオーアイ」と読み、Net Operating Income(実質的な運用益)の略です。

NOI利回りの計算式は以下の通りです。

NOI利回り(実質利回り) = NOI(年間純収益) ÷ 投資額

NOIは、年単位の純収益になります。

NOIの計算式と、年間費用で計上される項目は以下の通りです。

NOI = 年間賃料収入 - 年間費用

(NOIの年間費用となるもの)

・固定資産税および都市計画税

・損害保険料

・管理委託料

・ビルメンテナンスコスト

・共用部の水道光熱費

・軽微な修繕費

・入居者募集費用

NOI利回りは、実際の収益力がわかるという点がメリットです。

一方で、簡単に計算できない点がデメリットとなります。

ここまでマンション経営で知っておくべき指標について見てきましたが、次にマンション経営を成功させるためのポイントについてお伝えします。

マンション経営を成功させるための3つのポイント

マンション経営を成功させるためのポイントは以下の通りです。

マンション経営を成功させるための3つのポイント

- 資金計画を作る

- リスクを事前に把握する

- 目的に適している管理会社を探す

1.資金計画を作る

マンション経営は、資金計画を作ることが重要です。

特に、借入金がきちんと返済できるかどうかがポイントとなります。

マンション経営では、将来、家賃は下落し修繕費が増えるため、築年数が経過すると収益が小さくなっていくことが一般的です。

借入金の返済は、収益が小さくなったときに本当に返済できるかがチェックポイントとなります。

ハウスメーカー等がシミュレーション計画を出してきた場合、賃料が全く下がっていないバラ色のシミュレーション計画が提示されることが希にあります。

このようなシミュレーションが出てきた場合、現実的に賃料が下がってく計画に書き直してもらい、それでも借入金がきちんと返済できるかを確認することが必要です。

2.リスクを事前に把握する

リスクを事前に把握することもポイントです。

マンション経営のリスクには、以下のようなものがあります。

マンション経営のリスク

- 空室リスク

- 賃料下落リスク

- 借入金返済リスク

- 建物老朽化リスク

- 家賃滞納リスク

- 入居者トラブルリスク

- 自然災害リスク

- 金利上昇リスク

- 資産価値下落リスク

マンション経営は、投資の中ではかなり安全な部類ですので、過度にリスクを恐れる必要はありません。

「立地の良い場所で行う」「借入金は少なくする」という2つの基本を忠実に守れば、ほとんどのリスクは解消に向かいます。

3.目的に適している管理会社を探す

目的に適している管理会社を探すこともポイントです。

例えば不動産投資を目的としており、立地の良い場所でマンション経営を行っている場合は、収益力を最大化するために管理委託を得意とする会社を探すという選択肢があります。

また、相続税対策を目的としており、残された家族にマンション経営を託すのが不安な場合には、管理を全て任せることができるサブリースが得意な会社を選ぶといった方向性もあります。

マンション経営を始める目的を今一度思い出し、管理会社の選定理由の一つにするということも考えられます。

スター・マイカ・グループの賃貸管理

マンション保有戸数No.1オーナーが提供するマンション専門の賃貸管理

マンション1室にも

1棟にも対応

購入・管理・売却の

ワンストップサービス

家賃収入を目的にマンション経営を始めるときの注意点

マンションを所有する人の多くは、家賃収入を目的としています。

しかし、安定的な家賃収入のためにはさまざまな面に気を配らなければなりません。

ここでは、マンション経営を始めたい人が注意すべき点に絞ってご説明したいと思います。

家賃収入を目的にマンション経営を始めるときの注意点

- 利便性が良い物件を選ぶ

- 経費がどのくらい発生するか確認する

- 空室になった時の対応策を検討する

1.利便性が良い物件を選ぶ

大前提として、入居者にとっての利便性の良い物件を選ばなければなりません。

「ターミナル駅が最寄り」「ターミナル駅ではないが駅から徒歩10分以内」など、立地の良い物件にはやはり入居者が集まりやすいものです。

また、設備の充実した物件も人気です。

不在時も宅配物を受け取れる宅配ボックス、女性やファミリー世帯にはうれしいオートロックなどのセキュリティ機能などがついていると、多少立地が悪くても入居者を集めやすいです。

ちなみに、この「利便性」は入居者の属性によって異なるので注意が必要です。

部屋の間取りや広さもファミリー向けか単身者向けかで異なりますし、必要な設備も異なります。

2.経費がどのくらい発生するか確認する

家賃収入に対して支出が多いと、赤字となってしまいます。

黒字であったとしても、経費がかさむと利益が圧縮され、利回り(実質利回り)が小さくなります。

不動産会社の広告やチラシなどでは、経費を考慮しない表面利回りしか掲載されていないこともあるため、これを基にすると収益性を見誤る可能性が高いです。

先ほど列挙したものも含めて、経費の種類と額がどの程度になるのか、そして入居者がいる期間はどれくらい利益が出るのかを見積もった上で投資判断を下すことが求められます。

事前のシミュレーションを慎重に実施することが、長く賃貸経営を続けるポイントです。

仮に管理会社へ管理を委託していたとしても、自分が何もせずに済むようになるわけではありません。

入居者の修繕依頼に対応したり、退去時の原状回復費用の負担割合を決めたり、入居募集時や契約時の条件設定について協議したりと、細かな作業がいくつもあります。

金額面だけではなく、作業負担量面も含めて「マンション経営をいつまで、どうやって続けられるか?」を考えるべきです。

3.空室になった時の対応策を検討する

購入者の立場によっても重視するべきポイントは変わってきます。

特に家賃収入(賃貸)目的なのか自分が住む目的なのかによって、必要な条件は異なります。

前者の場合は、広く設備が充実していてもそれに応じた賃料が見込めないケースが多いです。

後者の場合は、広さや設備の機能性は重要視されるポイントの一つです。

家賃収入目的でマンションを購入したとしても、想定通り利益が出ないので売りたい、あるいはまとまった現金が欲しいので売りたいなどというケースが出てくるかもしれません。

しかし投資用物件に対する買い手はそれほど多くないため、特に入居者がいる状態ですと「すぐに売却してしまいたい」と思っていてもなかなか決まらない可能性もあります。この点には注意が必要です。

ファミリータイプのオーナーチェンジ物件は売りづらい!?

一般的に、ファミリータイプのオーナーチェンジ物件(いわゆる、投資用物件)は、ワンルームに比べて利回りが低くなりやすいため「売りづらい」と言われています。

その理由は、専有面積と賃料が必ずしも正比例にならないことが関係しています。

例えば、それぞれ専有面積が20㎡と60㎡の2つの部屋があったとします。

面積の差は3倍ですが、賃料も同じく3倍の価格で成約するのは難しいため、専有面積が広いほど、利回りが低くなる傾向にあるのです。

また、売りづらくなる要因は利回りの低さだけではありません。

オーナーチェンジ物件は基本的に「投資用商品」として取引されるので、住宅ローンではなく不動産投資ローンの利用が一般的です。

不動産投資ローンは、「収益性」が融資基準の一つになっているので、利回りが低すぎたり築年数が古いと、「収益性」が低いと判断されて融資を受けられない場合があります。

このような場合は、現金で購入できる人に買い手が限定されてしまいます。

つまり、利回りの低さだけではなく、融資の受けづらさによっても、そのオーナーチェンジ物件は売りづらくなってしまいます。

「売りづらい」オーナーチェンジ物件はスター・マイカでお得に売却

今、「売りづらい」物件を所有していて、売却を検討している方には、「買取」がおすすめです。

ここでは、スター・マイカの買取サービスについて紹介します。

今すぐ買取価格を知りたい方は、こちらから査定依頼が可能です。

スター・マイカの買取の5つのお得なポイント

1. リノベーション後の再販が目的なので、低利回り・築古でも買取可能

スター・マイカの買取の目的は、リノベーションを施してから再販をすることです。

投資対象としての利回りだけではなく、リノベーションマンションとしてのポテンシャルを重視しているので、低利回りでも買取ることができます。

加えて、リノベーションを施すことが前提にあるため、築年が古かったり、室内の状態が悪い物件でも買取ることができます。

2. 仲介手数料がかからないので売却費用の節約ができる

仲介での売却は、仲介手数料がかかりますが、買取は不動産会社が直接買取るので、仲介手数料がかかりません。

スター・マイカの買取サービスも、仲介会社が間に入らないので、売却にかかる仲介手数料を節約することができます。

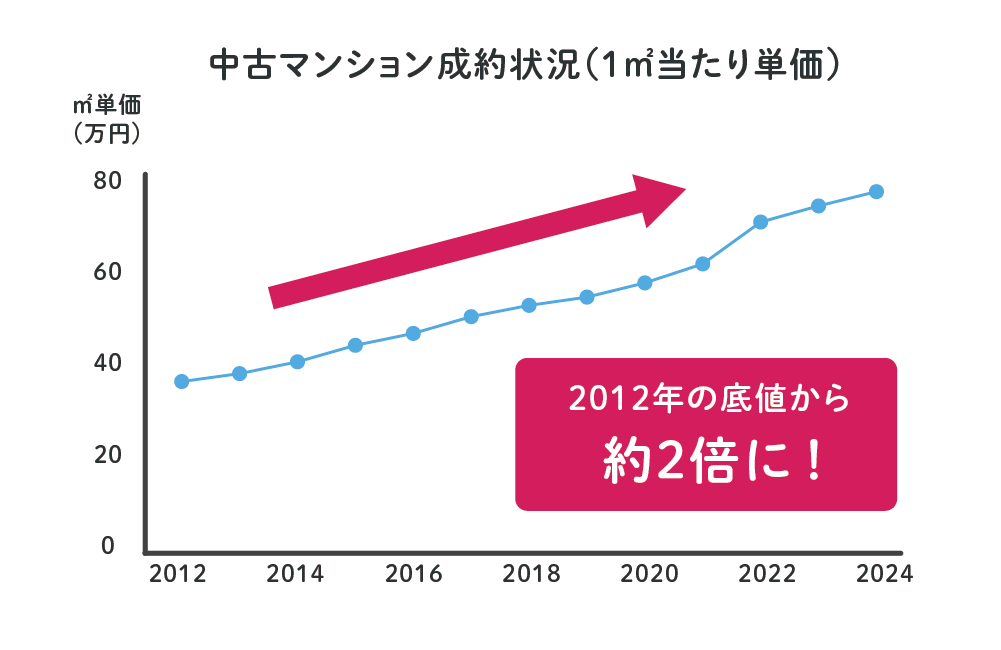

3. 買取単価が上昇傾向なので、今は高値で売却できる可能性が高い

公益財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2024年)」によると首都圏の中古マンションの平均販売期間は約3ヶ月(85.3日)となっています。

また、中古マンション価格に目を向けてみると、長期的な観点でも2012年以降、12年連続で成約価格が上昇しているため、現在も「売り時」といえるでしょう。

スター・マイカの査定は、市場の動向をいち早く捉えて価格に反映させています。

そのため、買取価格も年々上昇傾向にあります。

4. 内見・現地立会不要で売却の手間がかからない

スター・マイカでオーナーチェンジ物件を売却する場合、内見は不要ですので、賃借人に知られることなく査定を行うことが可能です。

また、スター・マイカは全国に7か所の拠点がありますので、転勤等で所有物件と現在の居住地が離れている場合でも、最寄りの支店で対応が可能です。

例えば、「現在の住居は大阪にあるけれど、所有物件は東京にある」という場合でも、契約等の手続きは全て当社の大阪支店で行うことができるので、わざわざ東京に行く必要はありません。

※スター・マイカの拠点所在地(詳細はこちら)

[札幌・仙台・東京・横浜・大阪・神戸・福岡]

5. 売却後もグループ会社で管理するので安心

買い取ったオーナーチェンジ物件は、スター・マイカのグループ会社で管理を行いますので、売却にあたって賃借人に迷惑をかける心配がありません。

スター・マイカは、ファミリータイプのオーナーチェンジ物件の買取を業界に先駆けて行ったパイオニアです。

- 実績と独自の事業スキームが評価され、2011年には「ポーター賞」を受賞しています。

- 中古マンションを専門に、累計17,000件以上の豊富な買取実績があります。

「売りづらい」オーナーチェンジ物件の売却でお困りの方、または参考に買取価格を知りたいという方でもお気軽にお問い合わせください。

最短2時間、遅くとも翌営業日までに査定結果をご連絡させていただきます。

査定依頼はもちろん無料です。売却にあたってお悩みがありましたら、査定依頼と併せて、お気軽にご相談ください。

マンション経営でよくある質問

この章では、マンション経営でよくあるに質問についてお伝えします。

Q1.マンションをシェアハウスとして貸し出すことはできますか?

マンションをそのままシェアハウスとして貸し出すのは違法です。

建築基準法上、マンションは共同住宅ですが、シェアハウスは寄宿舎になります。

マンションをシェアハウスとして貸したい場合、寄宿舎への用途変更工事が必要で、各部屋間の間仕切りを準耐火構造にする等の改修工事を行う必要があります。

Q2.マンションを民泊として貸し出すことはできますか?

一棟賃貸マンションであれば、貸し方は自由に設定できるため、民泊とすることもできます。

一方で、区分マンションの場合、マンション全体の管理規約によって民泊の利用が禁止されていることもあります。

区分マンションを購入して民泊経営をしたい場合には、まず最初に管理規約に抵触しないか確認することが必要です。

Q3.マンションを事業者向けに貸し出すことはできますか?

一棟賃貸マンションであれば、貸し方は自由に設定できるため、弁護士事務所等の事業者向けに貸し出すこともできます。

一方で、区分マンションの場合、マンション全体の管理規約によって事業用の利用が禁止されていることもあります。

管理規約によって事業用の利用が禁止されていれば、事業用に貸し出すことはできません。

また、事業用として貸し出す場合、家賃に消費税が発生し、課税売上が1,000万円を超えると、消費税を納めなければいけない課税事業者となります。

マンション経営で家賃収入を得るには先々まで見通す「目」が必要

マンション経営の魅力は、長く安定的に得られる家賃収入にあると言えます。

その一方で、入居者を集めるために利便性の良い物件を探し回ったり、購入後も入居者対応や設備の管理などに気を配ったりすることが必要です。

さらには、マンション経営がうまくいかなかった場合をも考慮したシビアなシミュレーションも求められます。

つまり、マンション経営を始める前から、出口戦略まである程度念頭に置いておくべきなのです。

どうしてもマンション経営を検討するとなると、いかに家賃収入で儲けるかという面にだけ目が向き、過度に楽観的になってしまう傾向があります。

今回の記事で最後にご紹介したオーナーチェンジや買取のような売却手段についても、ぜひ頭に入れておいてください。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「オーナーチェンジ」の関連記事

-

札幌で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

仙台で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

兵庫県で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

埼玉で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

神奈川で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

福岡で収益物件(収益不動産)や投資用物件の買取に強い会社はどこ?

-

東京で収益物件(投資用物件)やオーナーチェンジ物件の買取に強い会社はどこ?

-

収益物件(収益不動産)の売却時にかかる税金や費用・計算方法について

-

収益物件(収益不動産)を高く売る方法や売却時の注意点を紹介

-

賃貸中のマンションは売却できる?物件売却時の流れや注意点を解説

-

戸建てのオーナーチェンジ物件を購入する時の注意点|利回りはどれくらい?

-

大阪で収益物件(投資用物件)やオーナーチェンジ物件の買取に強い会社はどこ?

-

マンション・不動産投資をやめたいと思う理由や資産売却のタイミングは?

-

オーナーチェンジ物件はなぜ危険と言われているのか?収益物件購入時の注意点

-

オーナーチェンジ物件が売れないって本当?収益物件を売却できなかった時の対策

-

レントロールとは?基礎知識と収益物件売買時に確認すべきポイントを解説

-

区分マンション投資の利回りの目安は?不動産投資のシミュレーション具体例

-

区分マンションの売却タイミングはいつ?売却方法や発生する費用や買取について

-

区分マンションとは?分譲マンションとの違いや儲からない投資と言われている理由

-

オーナーチェンジ物件の管理会社の変更方法について詳しく解説

-

オーナーチェンジ物件の注意点とは?購入と売却で失敗しないためのコツ

-

オーナーチェンジ物件に自分が住みたい場合の手順と注意点

-

オーナーチェンジ物件の追い出しとは?悪質入居者の退去方法を解説

-

【なぜ収益物件を売るのか】オーナーチェンジ物件を購入するときに確認すべき売却理由

-

マンションなどの不動産投資における修繕費と修繕費を抑える3つのポイント

-

ワンルームマンションの売却!不動産投資物件をを高く売るために絶対必要な5つのコツ

-

投資用マンションで不動産投資をしているサラリーマンや投資家向けの確定申告

-

不動産投資用マンションを相続したらどうする?知っておきたい8つの手続き

-

修繕積立金とは?不動産投資用マンションの運用にかかる費用をおさらい

-

投資用マンションの耐用年数とは?寿命と資産価値から考える不動産売却時期

-

賃貸物件の原状回復の費用はいくら?入居者・貸主の責任範囲と契約時の確認事項

-

マンション経営で家賃収入を得るメリット│経費を考慮した運用を

-

投資物件をオーナーチェンジしたい!買主の視点で考える売却のコツ

-

マンション投資の5つのリスクと対処法を徹底解説!出口戦略の立て方とは?

-

表面利回りと実質利回りの違い|不動産投資の基礎知識と計算方法

-

マンション経営で経費計上できる費用の範囲は?節税のポイント

-

サブリースとは?メリット・デメリットや契約時のトラブル回避のポイント

-

賃貸マンションの売り時│オーナーチェンジを視野に入れた投資用不動産売却のコツ

-

オーナーチェンジ時の敷金の扱いとは?賃貸中の承継トラブル回避のポイント

-

【雛形・テンプレート付き】オーナーチェンジ時に賃貸人変更通知書を発行する手順と記載内容

-

退去・立ち退き料の相場|賃借人が住む物件をトラブルなく売るにはオーナーチェンジがおすすめ

-

賃貸の家賃を値上げしたい!オーナーチェンジ物件購入後に賃料交渉する方法

-

買取を利用してオーナーチェンジ物件を売却する方法と買取業者に売るメリット・デメリット

-

投資用マンションを売却して、オーナーチェンジするときのポイント

-

オーナーチェンジ物件とは?マンションや不動産の投資用物件として人気の理由

もっと見る