マンションや土地等の不動産を売却すると翌年の住民税は増える?譲渡所得の計算方法や税金の支払い方法

一見すると無関係なように思えますが、不動産を売却すると翌年の住民税が増える場合があります。

そこでこの記事は、なぜ不動産売却をすると住民税が増えるのか、自分の家も売却したら住民税は増えるのか、といった不動産売却時にかかる住民税について疑問に思っている方のお悩みにお答えします。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

住民税とは

ここではそもそも住民税とはどういったものなのかについて、詳しく解説します。

- 住民税

- 住民税とは、都道府県および市区町村に収める都道府県民税と市区町村民税を合算した税金のことです。

会社員であれば、毎月給与の中から天引きされている税金です。

税率は標準税率が10%となっています。

所得税は当該年の所得に対して計算されますが、住民税は前年の所得に対して税率がかかるという特徴があります。

会社を辞めて収入がなくなると、所得税は軽くなりますが、住民税は前年の所得に対してかかるので、住民税だけ重いという現象が発生します。

住民税の金額は、前年の所得に応じで決まるとういことを知っておきましょう。

では、不動産売却によって発生する税金にはどのようなものがあるのでしょうか。

そこで次に、不動産売却で発生する税金について解説いたします。

不動産売却で発生する税金

ここでは不動産売却にかかる税金を解説します。

不動産は、買ったとき、持っているとき、売ったときに税金が発生するといわれています。

不動産を買ったときに発生するのは、不動産取得税と登録免許税です。

不動産を持っているときに発生するのは、固定資産税および都市計画税になります。

では、不動産を売却したときは、「不動産売却税」というネーミングの税金があるかというと、そのような税金はありません。

不動産を売却したときに発生する税金は、「所得税(復興特別所得税も含む)」と「住民税」の2つになります。

所得税や住民税は、所得のある人なら日ごろから支払っている税金です。

不動産の売却時は、特別な税金が発生するわけではなく、所得税や住民税が1年だけ増えるということになります。

なぜなら所得税や住民税は所得に応じてその金額が決まるからです。

ここで個人の所得には、給与所得、不動産所得、譲渡所得、事業所得、山林所得、退職所得、利子所得、配当所得、一時所得、雑所得の10種類の所得があります。

会社員であれば、会社からもらっている給料は給与所得に該当します。

不動産を売却したときに発生する所得とは

不動産を売却したときに発生する所得は、譲渡所得になります。

不動産を売却したときは、給与所得の他に譲渡所得が発生するため、給与所得と譲渡所得を1年間に得た所得として確定する必要があります。

この全ての所得を申告する手続きを確定申告と呼びます。

会社員は、会社が給与所得を申告し、所得税及び住民税が天引きされているため、普段は確定申告を行っていません。

しかし不動産を売却した年において、会社が把握していない譲渡所得が発生した場合は、確定申告をする必要が出てきます。

確定申告をすることによって、給与所得と譲渡所得を合わせたトータルの所得が税務署に把握され、所得税および住民税が課税されることになります。

※令和7年度(2025年)の確定申告の期限は、3月17日(月)になります。

マンションの売却にかかる税金についてさらに詳しく知りたい方は、こちらの記事もご覧ください。

譲渡所得の計算方法と特別控除

不動産を売却し、譲渡所得が発生した場合、所得税および住民税が課税されることがわかりました。ここではその「譲渡所得」について詳しく解説します。

譲渡所得の計算式とポイント

譲渡所得とは、以下の式で計算される所得となります。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

※譲渡価額とは売却額です。

※取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額となります。

※譲渡費用は仲介手数料等の売却に要した費用です。

譲渡所得のポイントは、以下の2点です。

譲渡所得のポイント

- 譲渡所得=売却額ではない

- 譲渡所得はマイナスとなる場合もある

1.譲渡所得=売却額ではない

まず、譲渡所得は単純に売却額ではないということがポイントです。

譲渡価額から、取得費と譲渡費用を引かなければなりません。

取得費に関しても、建物がある場合、減価償却という少し複雑な計算が発生します。

購入額も、土地価格と建物価格に分け、建物価格だけ減価償却を行い合算する必要があります。

残念ながら、譲渡所得はすぐに計算できるものではありません。

2.譲渡所得はマイナスになる場合もある

次に、譲渡所得はマイナスとなる場合があることもポイントです。

バブル時代に購入したような高い土地は、譲渡価額よりも取得費の方が高くなることが多いため、計算すると譲渡所得がマイナスとなるケースが多数あります。

譲渡所得がマイナスとなった場合には、譲渡所得はゼロと計算されます。

譲渡所得がゼロとなれば、所得税および住民税は増えないということです。

また、譲渡所得がゼロの場合、そもそも給与所得に加算する所得がないため、自身での確定申告も不要です。

つまり、譲渡所得がゼロ(マイナスの場合もゼロ)の場合には、所得も増えないため、不動産を売却したとしても住民税は増えないということになります。

取得費が不明の場合

自分で取得した不動産であれば、取得費はすぐにわかりますが、相続で引き継いだ古い土地などは、取得費がわからないようなケースも存在します。

取得費がわからない場合には、概算取得費というものを用います。

概算取得費は譲渡価額の5%となります。

概算取得費を用いると、計算される譲渡所得が大きくなります。

そのため、課税される住民税や所得税も増額されることになります。

不動産売却で住民税を増やさないようにするには、取得費がわかることが何よりも重要なポイントとなってきます。

特に、相続で引き継いだ家や土地を売るようなケースでは、親が購入したときの売買契約書が残っているかどうかが、とても重要です。

相続した不動産を売却する場合には、購入時の売買契約書が残っているかどうかを必ず確認するようにしましょう。

マイホーム売却なら使える3,000万円特別控除

居住用財産と呼ばれるマイホームを売却する場合、3,000万円特別控除と呼ばれる特例を適用できます。

居住用財産とは、以下のいずれかの要件にあてはまるマイホームのことを指します。

居住用財産の要件

- 現に居住している家屋やその家屋と共に譲渡する敷地の譲渡の場合

- 転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡するする敷地の譲渡の場合

(この間に貸付や事業用に供していても適用となる) - 災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

- 転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取壊し後1年以内か、いずれか早い日までに譲渡する場合

(取壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

※出典:国税庁「No.3302 マイホームを売ったときの特例」

3,000万円特別控除の特例を適用すると、譲渡所得は以下のように3,000万円が減額されます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

3,000万円特別控除を利用した結果、譲渡所得がマイナスになるようであれば譲渡所得がゼロとなるため、不動産売却による住民税および所得税は発生しません。

ただし、3,000万円特別控除の特例を使うために、確定申告は必要となります。

なお、買い替え・住み替えを行う際、購入物件で住宅ローン控除を利用する場合は、3,000万円特別控除は利用できません。

「3,000万円特別控除」と「住宅ローン控除」はいずれか一方の選択適用となります。

基本的には、「住宅ローン控除」の方が節税額は大きくなることが多いため、「3,000万円特別控除」ではなく、「住宅ローン控除」を利用します。

3,000万円特別控除を使えずに、譲渡所得が発生してしまった場合には、翌年の1年間は住民税が高くなります。

譲渡所得税と住民税の税率と分離課税

ここでは、課税される場合の税率の計算の仕方について解説します。

住民税および所得税は、譲渡所得に税率を乗じて計算されます。

住民税および所得税 = 譲渡所得 × 税率

譲渡所得にかかる住民税の税率は、所有期間によって決まります。

所有期間は5年以下であれば短期譲渡所得、5年超であれば長期譲渡所得と呼ばれています。

それぞれの税率は以下の通りです。

| 課税譲渡所得金額 | 所得税 | 住民税 | 合計税率 |

|---|---|---|---|

| 短期譲渡所得 | 30% | 9% | 39% |

| 長期譲渡所得 | 15% | 5% | 20% |

通常、所得税は所得が上がるほど税率が上がる累進課税制度を採用していますが、譲渡所得に関しては累進課税の対象に含みません。長期譲渡所得であれば、住民税は譲渡所得に対して5%を乗じたものになります。

譲渡所得は金額が大きくなる可能性があり、累進課税を適用してしまうと、1年だけ所得税と住民税が急激に増えてしまうことがあるためです。

そこで、譲渡所得にかかる住民税と所得税は、給与所得とは合算せず、譲渡所得だけに税率を乗じて計算することになります。

このような計算方法を分離課税と呼びます。

確定申告では、給与所得と譲渡所得を合わせて申告しますが、これらは合算されて税金が計算されるわけではありません。

給与所得に対しては今まで通り所得税及び住民税が計算され、別途、譲渡所得に対して所得税及び住民税が計算されることになります。

なお、所有期間が10年を超えた居住用財産は、3,000万円特別控除に加えて「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例」も適用することができます。

所有期間10年超の居住用財産を譲渡した場合の所得税及び住民税の税率は以下のようになります。

| 課税譲渡所得金額 | 所得税 | 住民税 | 合計税率 |

|---|---|---|---|

| 3,000万円特別控除後の譲渡所得のうち6,000万円以下の部分 | 10% | 4% | 14% |

| 3,000万円特別控除後の譲渡所得のうち6,000万円超の部分 | 15% | 5% | 20% |

住民税の税率は、最小で4%ということになります。

なお、「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例」も「住宅ローン控除」とは併用できません。

購入物件で「住宅ローン控除」を使う場合には、所有期間が10年超でも税率は長期譲渡所得(住民税率は5%)のものとなります。

住民税の課税のタイミング

ここでは、不動産売却時の税金が発生した場合の支払い時期について解説します。

まず、確定申告は売却した翌年の2月16日から3月15日までの間に行います。

そのため、住民税の課税のタイミングは、売却した年の翌年になります。

会社員の場合、毎月の給与から住民税が天引きされます。

このように住民税が天引きされる形の徴収を「特別徴収」と呼びます。

特別徴収の場合、住民税は会社が計算してくれます。

一方で、給与天引きされず、納付書にて支払う方式を「普通徴収」と呼びます。

普通徴収の場合には、売却した翌年の5月以降に市役所等から納税通知書が送付されます。

納付は、6月・8月・10月および翌年の1月の4回、または、1回納付となります。

住民税の支払い方法

普通徴収での住民税の支払い方法は、自治体にもよりますが、以下のものがあります。

- 納税課窓口での納付

- 銀行窓口やコンビニでの納付

- 口座振替での納付

- モバイルレジ(モバイルバンキング)での納付

- クレジットカードでの納付

- LINE Pay・ PayPay等のキャッシュレスアプリでの納付

各自治体によって支払い方法は異なりますので、納税課ホームページを確認しましょう。

売却全体の流れについては、こちらの記事で確認しておくと良いでしょう。

3ヶ月経っても売れないのは販売戦略ミスかも!?

公益財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2024年)」によると首都圏の中古マンションの平均販売期間は約3ヶ月(85.3日)となっています。

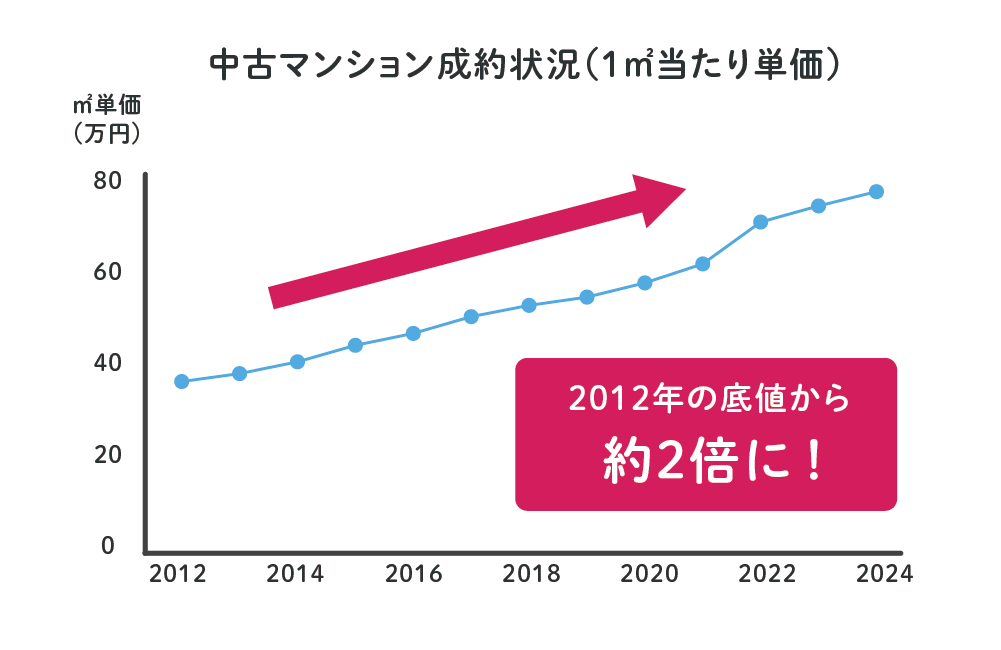

また、中古マンション価格に目を向けてみると、長期的な観点でも2012年以降、12年連続で成約価格が上昇しているため、現在も「売り時」といえるでしょう。

今が売り時であるにも関わらず、平均販売期間の3ヶ月以上が経過しても売却ができていないのであれば、ちょっと焦らなければならないかもしれません。 いつまでも売却できない場合、以下が要因として考えられます。

- 設定している販売価格が高すぎる

- 「築年数が古い」「室内状況が悪い」といった、個人が買主となる「仲介」という売却方法では売りにくい物件である

売却活動を始めてから3ヶ月を超えている場合は、そもそもの販売戦略を間違えている可能性があります。

「仲介」から「買取」という売却方法へ切り替えることも検討しましょう。

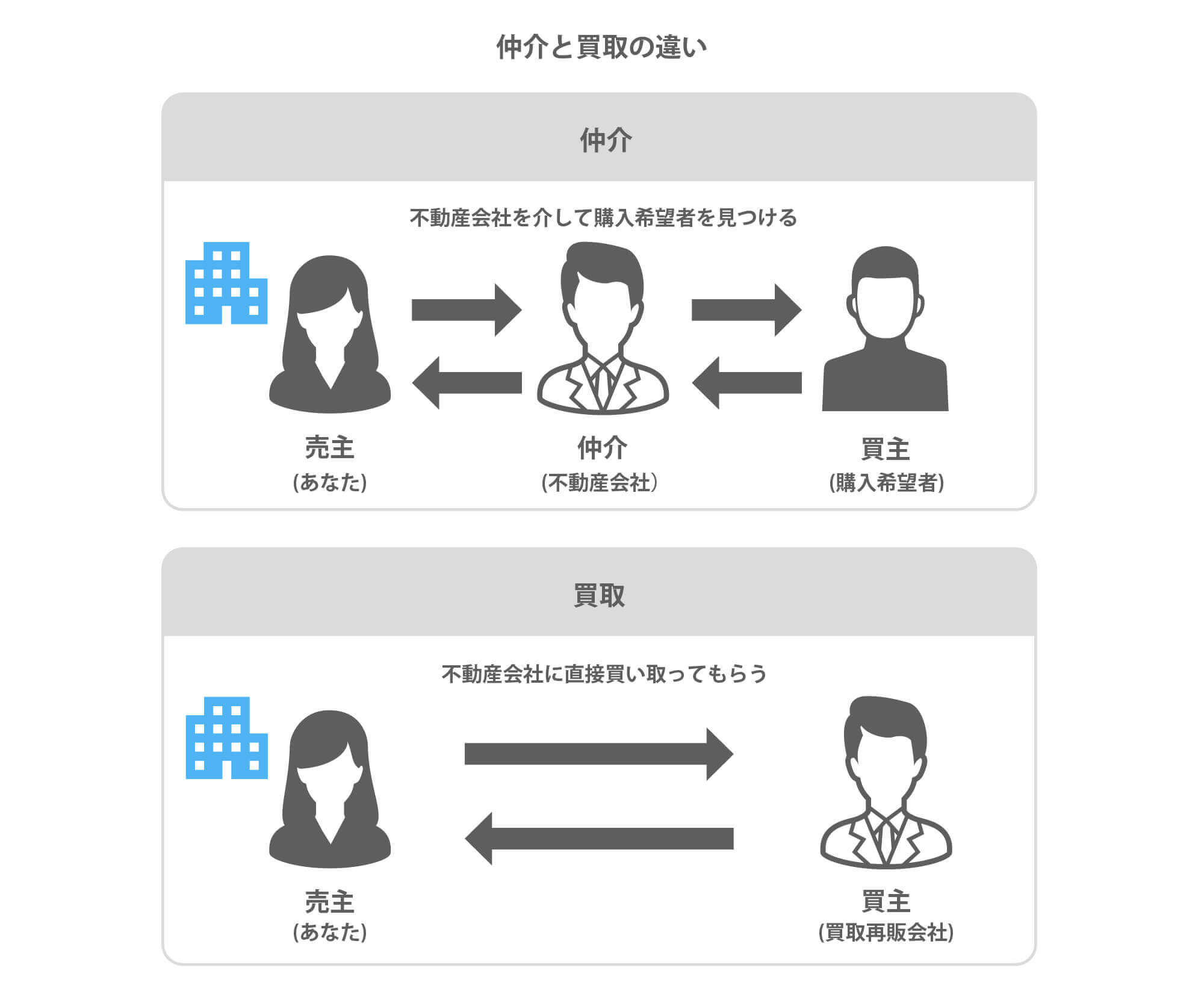

仲介と買取の違い

買取とは、マンションの売却方法の一種で、一般的な仲介による売却とは異なり不動産会社が直接買主になります。

仲介会社は売主と媒介契約を締結したのち、なるべく高い価格で売却するために顧客への紹介の他、チラシやインターネットによる販売活動を行い、広く買主となる人を探します。

すぐに買主が現れ、高く売れる場合は問題ありませんが、買主が見つからない場合は、販売期間が長期化したり、当初設定した価格を下げざるを得なくなります。 仲介会社が直接購入する訳ではないので、仲介会社の査定は売れる可能性が高い推定の価格です。

一方で、買取価格は買主となる不動産会社が実際に購入可能な買える価格を提示していますので、場合によっては最短で数日で契約・決済まで完了させることができます。

スター・マイカでは、独自のデータベースによる正確な査定を行っており、9割超のお取引で最初に査定した価格またはそれ以上の価格で実際に買取を行っております。

実際査定を依頼いただく方の多くが仲介による販売活動を経験し、比較検討されています。 参考に買取価格を知りたいという方もお気軽にお問い合わせください。

最短2時間、遅くとも翌営業日までに査定結果をご連絡させていただきます。

査定依頼はもちろん無料です。

仲介と買取の売却方法の違いを詳しく知りたい方には、こちらの記事で詳しく解説しています。

まとめ

以上、不動産売却をして住民税が増えるケースについて解説しました。

不動産を売却して譲渡所得が発生した場合、住民税が増えることになります。

居住用財産の売却の場合には、特例を利用できるケースもありますので、適用要件を確認し、活用しましょう。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「不動産売却」の関連記事

-

東京都葛飾区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都練馬区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都荒川区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都豊島区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都杉並区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都墨田区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都目黒区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都渋谷区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都文京区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都新宿区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都大田区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都江東区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

【2024年版】不動産仲介手数料売上ランキングと不動産会社の選び方を紹介

-

東京都品川区のおすすめ不動産買取業者や売却に強い会社はどこ?

-

東京都台東区のおすすめ不動産買取業者や売却に強い会社はどこ?

-

東京都千代田区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都北区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都中野区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都世田谷区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都板橋区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都足立区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都港区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

東京都中央区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

兵庫県宝塚市のおすすめの不動産買取業者や売却に強い会社はどこ?

-

不動産買取の相場が市場価格より安い4つの理由

-

不動産買取でよくあるトラブル事例|面倒事を避けるために必要な事前準備や相談先

-

兵庫県西宮市のおすすめの不動産買取業者や会社はどこ?

-

東京都江戸川区のおすすめの不動産買取業者や売却に強い会社はどこ?

-

不動産買取の注意点は何がある?|買取で損しないためのチェックポイント

-

悪質な不動産買取業者の詐欺手口や騙し方|見分けるための方法

-

千葉県船橋市のおすすめの不動産買取業者や売却に強い会社はどこ?

-

神奈川県相模原市のおすすめの不動産買取業者や売却に強い会社はどこ?

-

千葉県柏市のおすすめの不動産買取業者や売却に強い会社はどこ?

-

神奈川県川崎市のおすすめの不動産買取業者や売却に強い会社はどこ?

-

埼玉県川口市のおすすめ不動産買取業者と売却時に確認すべき買取相場

-

大阪府堺市のおすすめの不動産買取業者や会社はどこ?

-

鹿児島県鹿児島市のおすすめの不動産買取業者や会社はある?

-

岡山県岡山市のおすすめの不動産買取業者や会社はどこ?

-

熊本県熊本市のおすすめの不動産買取業者や会社はどこ?

-

広島県広島市のおすすめの不動産買取業者や会社はどこ?

-

兵庫県神戸市のおすすめ不動産買取業者と知っておくべき売買相場

-

埼玉県さいたま市のおすすめの不動産買取業者や会社はどこ?

-

神奈川県横浜市のおすすめの不動産買取業者はどの会社?

-

千葉県千葉市のおすすめの不動産買取業者や会社について紹介

-

福岡県福岡市のおすすめの不動産買取業者や会社はどこ?

-

京都府京都市のおすすめの不動産買取業者や会社はどこ?

-

大阪府大阪市のおすすめの不動産買取業者や会社はどこ?

-

東京都(23区)のおすすめの不動産買取業者はどこ?

-

沖縄県の不動産買取業者はどこがおすすめ?

-

宮城県仙台市のおすすめの不動産買取業者はどこ?

もっと見る