離婚時に住宅ローンが残っている場合の対処法や不動産売却する際の確認ポイント

離婚をする際には「住宅をどうするか」「住宅ローンをどのように返済していくか」ということも考えなければいけません。

離婚後に住宅ローンを返済する手段には様々なものがありますが、ローンの残額や契約内容、不動産の価値などによって、取るべき手段が変わってきます。

そこで今回の記事では、離婚後の住宅ローンの返済についてケース毎にお伝えします。

売り時を逃さないためには「今」の査定価格を知ることが必要です

査定依頼フォームをご入力いただくだけで、最短2時間で簡易(机上)査定価格をご連絡いたします。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

目次

離婚後に不動産を売却するときに確認しておきたいポイント

まずは、離婚後に不動産を売却して、ローンを返済する際に確認していきたい4つのポイントをご紹介します。

離婚後に不動産を売却するときに確認しておきたいポイント

- 不動産の名義人

- 不動産の売却価格

- 住宅ローンの残高

- 住宅ローンの契約内容

1.不動産の名義人

まずは土地と建物の所有者の名義を明らかにしておきましょう。

購入時の売買契約書で確認できます。

法務局で取得できる不動産登記簿では所有の名義の他に、抵当権や連帯保証人についても確認できます。

- 抵当権

- 抵当権とは、債務者がローンが返済できなくなった場合に、債権者が担保として住宅の土地と建物を差し押さえられる権利のことです。

- 連帯保証人

- 連帯保証人とは、主たる債務者が住宅ローンの返済が滞った時、代わりに返済する義務がある人のことです。

連帯保証人と連帯債務人の違いについては、以下の記事で詳しく解説しています。

2.不動産の売却価格

次に不動産会社に査定を依頼して不動産の売却価格を調べましょう。

早めに売却価格を知っておくことで、不動産を売却すべきかどうか考えることができ、売却するタイミングなども判断しやすくなります。

不動産会社が行う査定は無料なので、まずは査定依頼をしてみましょう。

不動産会社によって査定額に差がありますので、複数の不動産会社に査定を依頼して比較検討してみるのも大切です。

累計17,000件以上のマンション買取実績を持つスター・マイカでは、無料で査定価格を提示します。

以下のフォームよりお問い合わせください。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

3.住宅ローンの残高

離婚時点で、住宅ローンの残りがどれくらいあるのかを知っておきましょう。

償還表(しょうかんひょう)で離婚する年月時点の残高を確認できます。

償還表が手元になければ、金融機関やローン会社に再発行を依頼してください。

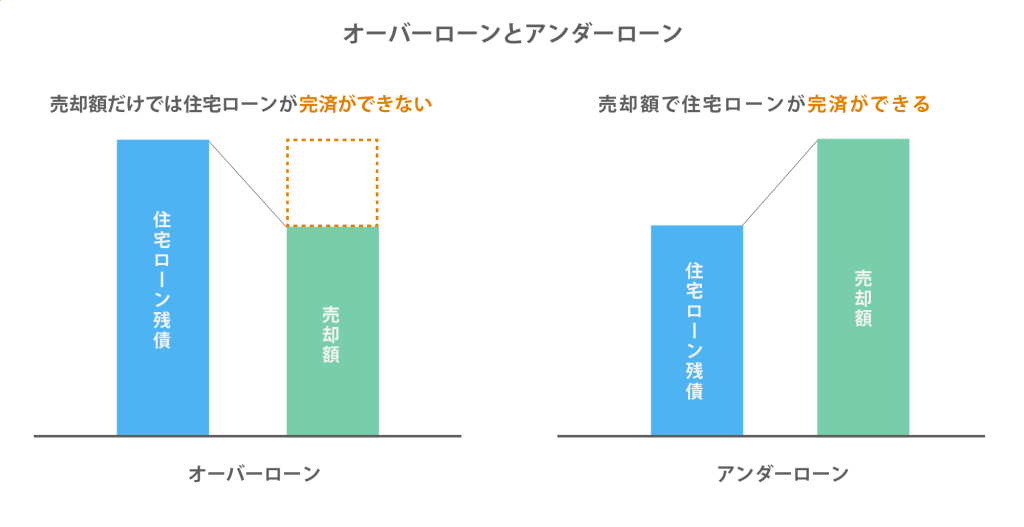

住宅ローンの残りの金額と不動産の売却で得られる金額が分かれば、オーバーローンになるのか、アンダーローンになるのかを知ることができます。

オーバーローンとアンダーローンに関しては、【離婚後に住宅ローンが残っている場合の対処法】で詳しくご説明します。

不動産を売却してローンが完済できるか、そのまま住み続けてローンを支払う必要があるかという判断も可能です。

4.住宅ローンの契約内容

住宅ローンの契約書類をもう一度見直してみて、どのような契約になっているのかを確認しましょう。

特に重要なのが、債務者がローンを返済できなかったときに返済の義務を負うことになる「連帯保証人」についてです。

住宅ローンを契約する際には夫婦の一方が名義人となり、もう一方が連帯保証人となることが多いのですが、離婚をした後でも連帯保証が外されることはありません。

連帯保証を解除するには、他の人に連帯保証人になってもらう必要があります。

他にも、名義人単独の収入でローンを借り換えるなどして、連帯保証を外すという手段もあります。

毎月支払っている住宅ローンですが、今一度詳しい契約内容を確認した上で、これからどうするかを考えましょう。

離婚後に住宅ローンが残っている場合の対処法

離婚後に住宅を売却する際のポイントを確認したところで、この章では、実際に離婚後に住宅ローンが残った場合の処理方法をご説明します。

住宅ローンが残っている場合は、以下の2つの対処方法があります。

離婚後に住宅ローンが残っている場合

- どちらかが住宅ローンを引き受けて家に住み続ける

- 家を売却する

1.どちらかが住宅ローンを引き受けて家に住み続ける

1つ目の対処法は、どちらかが住宅ローンを引き受けて家にそのまま住み続けるパターンです。

この場合、家は売却せずに、これまで通りに住宅ローンを返済していきます。

どちらか一方が住宅ローンを組んでいる場合、住宅ローンの名義人と家に住み続ける人が同じ場合と異なる場合で手続きが変わります。

名義人が住み続ける

住宅ローンの名義人が離婚後も家に住み続ける場合は、今まで通り住宅ローンを支払うことになります。

こちらは一般的であり、面倒な手続きは不要です。

ただし、住宅ローンの連帯保証人がご夫婦のうち名義人でない方が指定されている場合は注意が必要です。

名義人の住宅ローン返済が滞れば、連帯保証人に債務が発生します。

連帯保証人を解除するには、住宅ローンを借りた金融機関に連帯保証人の変更を申し出て審査を受ける必要があります。

名義人でない方が住み続ける

名義人でない方が家に住み続ける場合は、強制退去のリスクが伴います。

名義人でない方が住み続けるということは、名義人に住宅ローンを払わせ続けることにります。

名義人が住宅ローンの支払いを滞納すると、住み続けている名義人でない方へ、住宅ローンの一括返済や強制退去を求められることもあります。

名義人の夫が家を出て妻と子供が住み続けるというパターンは一般的ですが、リスクが大きい言えるでしょう。

2.家を売却する

どちらも家に住み続けない場合は売却を選択することになります。

この場合、売却価格がローンの残高より低いか高いかによって、ローンの返済方法が変わります。

不動産の売却価格がローンの残高よりも低くなる状況は「オーバーローン」、売却価格がローンの残高よりも高くなる状況は「アンダーローン」と言われます。

オーバーローンの場合

不動産の売却価格がローンの残高を下回るオーバーローンの場合は、原則、不動産を売却することができません。

そのため、そのまま自宅に住み、ローンを支払い続けるのが一般的です。

一般的には、夫名義でローンを組んでいた場合、夫が自宅に住み続けてローンも支払うというケースが多いのですが、名義と世帯主を妻にして、夫がローンを支払い続けるというケースもあります。

この場合、名義変更の手続きが必要です。

また、夫婦が一緒に住宅ローンを返済してきた場合は、債権者と交渉して債務責任を外してもらうなどの措置が必要となります。

出ていった相手が無収入になってしまったり、ローンの支払いを止めてしまったりするケースも考えられるなどリスクが高い手段なので、債権者とも協議をするなど対策を万全に打つ必要があります。

ローンの残高が多く、自己資金で解決できない場合や、今後も返済が厳しい場合は任意売却という売却方法を利用しましょう。

- 任意売却

- 任意売却とは、売却額によって住宅ローンを全額一括返済できない場合、債権者(銀行のこと)の了解を取って行う売却方法のことです。

住宅ローンが残っている物件を売却する場合、住宅ローン残債は全額一括返済することが原則です。

一括返済できない場合には、債務者(お金を借りた人)として住宅ローンを返済できないという債務不履行を犯したことになります。

債務不履行は金融事故に相当するため、任意売却を選択すると信用情報機関の事故情報名簿(いわゆるブラックリスト)に名前が掲載されます。

- 債務不履行

- 債務不履行とは、契約にもとづいて、取引相手に対して金銭を支払ったり、商品を引き渡したりする義務を果たさないことです。

- ブラックリスト

- ブラックリストとは、全国銀行個人信用情報センター(KSC)、株式会社シー・アイ・シー(CIC)、株式会社日本信用情報機構(JICC)等の信用情報機関に,事故情報として掲載されることを指します。「ブラックリストに載る」と言われることが多いです。

つまり、任意売却はブラックリストに名前が載ることを前提に行う売却方法です。

任意売却は債務不履行となるため、勝手に売却をすることができず、債権者の合意が必要となります。

任意売却を選択せざるを得ない場合には、最初に銀行に対して任意売却の了承を得ることが条件です。

任意売却のメリット

任意売却のメリットには以下のものがあります。

任意売却のメリット

- オーバーローンでも売却できること

- 早期に売却できること

- 売却後に残った残債の返済方法も交渉できること

任意売却の大きなメリットは、オーバーローンでも売却できるということです。

また、債務不履行は本来なら競売によって売却することになりますが、任意売却なら普通に売ることができます。

さらに、売却後に残った残債についても、債権者と話し合いをすることで緩い返済条件に変更するような交渉の余地もあります。

任意売却のデメリット

任意売却のデメリットには以下のものがあります。

任意売却のデメリット

- しばらく新たな住宅ローンが組めない

- クレジットカードの利用限度額が減額されることがある

- 売却後に残った残債は返済しなければならない

任意売却は、ブラックリストに名前が載ってしまうことで、「しばらく新たな住宅ローンが組めない」「クレジットカードの利用限度額が減額されることがある」等のデメリットが生じます。

5~7年の間は新規の住宅ローンが組めないため、離婚後に新たなパートナーと住宅ローンを組んですぐに家を購入するようなことはできなくなります。

また、売却後に残った残債は返済しなければならず、離婚後も返済が続きます。

任意売却は、ブラックリストに載ってしまうため、あくまでも最終手段と考えておきましょう。

任意売却については、以下の記事で詳しく解説しています。

ここまでオーバーローンの場合の対処法と任意売却について見てきましたが、次にアンダーローンの場合の対処法についてお伝えします。

アンダーローンの場合

アンダーローンの場合は不動産の売却で得た資金でローンを精算することが可能なので、不動産を売却して、その売却資金から残ったローンを一括で返済するのが一般的です。

ローンを返済した後にお金が余れば、夫婦で財産分与が可能となります。

ただし、不動産を取得したのが結婚する前であった場合は、財産分与の対象とはなりません。

たとえば夫が独身時代に購入した家を売却して利益が出たとしても、これは財産分与の対象外となるので、妻にはお金が入ってきません。

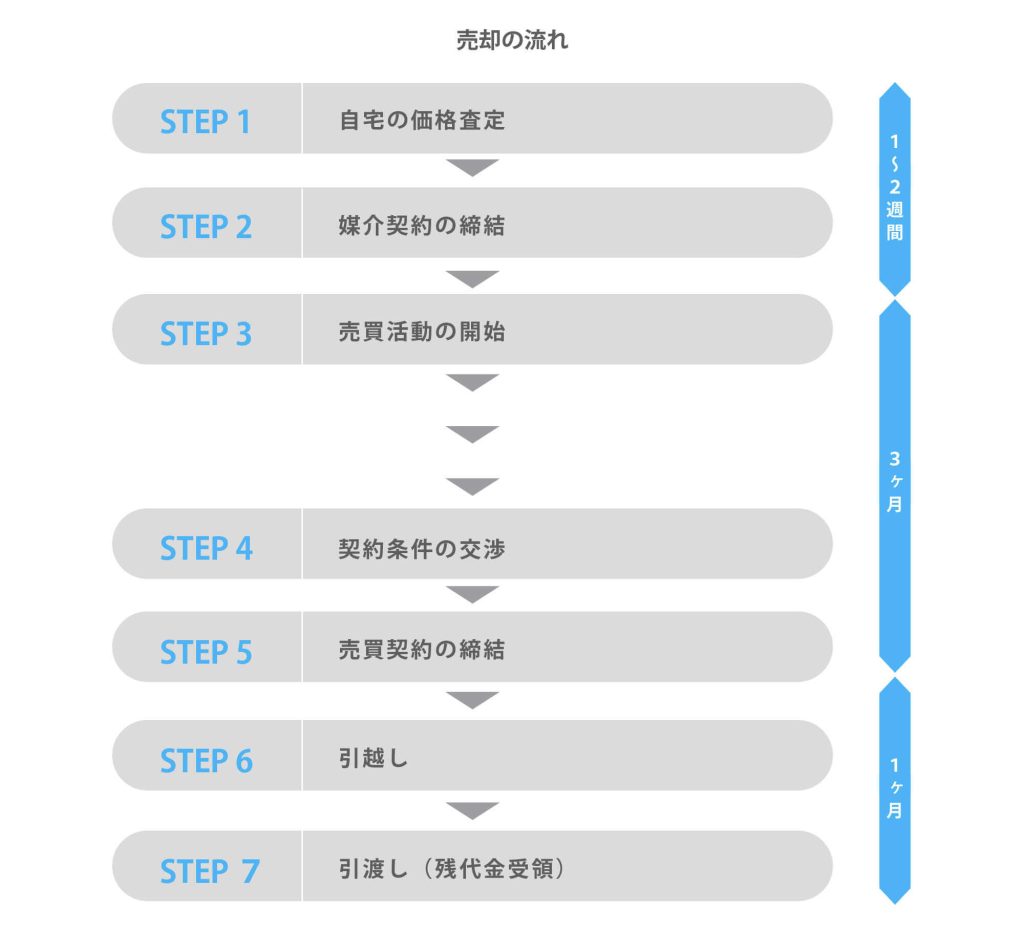

離婚時に不動産を売却する流れ

離婚時に不動産を売却する場合の流れは、以下の通りです。

不動産売却をする際、まずは不動産会社に相談することからはじまります。

離婚による売却の場合も売却の流れは基本的に変わりません。

ホームページのフォームや電話で問い合わせて、売却価格を見積もる査定を行います。

査定後は、希望の引渡し時期などの条件を調整した上で、売却価格を確定します。

離婚の際は、財産分与の対象となることもありますので、価格や売却期限といった条件をきちんとすり合わせることが重要です。

購入希望者が見つかり、条件面で折り合いがつけば売買契約に進みます。

売買契約後、残代金の授受、物件の引渡し等を行い、物件の売却が完了します。

共有名義の不動産を売却する際の2つの注意点

離婚後に住宅ローンが残っている場合の対処法を確認したところで、この章では、共有名義の不動産を売却する際の注意点をご説明します。

共有名義の不動産を売却する際の注意点

- 共有者全員の同意を得る必要がある

- 価格の妥当性が問題になる

1.共有者全員の同意を得る必要がある

共有名義の物件を売却するには共有者全員の同意を得る必要があることが注意点です。

通常の売却では夫婦共有名義であっても同意は簡単ですが、離婚の場合、相手が感情的になっていることで売却に同意しないケースがあります。

相手が売却に同意をしない場合には、共有状態のまま家を残すことに対するデメリットを伝え、説得することが必要です。

共有のまま売らずに一方が住み続ける場合、住宅ローンの債務が他方の共有者にも残ります。

住宅ローンの債務が他方の共有者にも残っていると、離婚後に共有者が住宅ローンを払わなくなるというリスクがあります。

ペアローンで互いに連帯保証人となっている場合には、一方が他の共有者の債務まで一括返済しなければならないという問題が生じるので、相手を説得して売却する方向で調整できないか話し合いましょう。

2.価格の妥当性が問題になる

共有名義の物件は、離婚時において一方が相手方の共有持分を買い取ってマイホームの問題を解決する方法もあります。

共有者間で共有持分を売買する(例えば妻の持分50%を夫が買い取る)には価格の妥当性が問題になりやすいです。

買う側は安く買いたい、売る側は高く売りたいという意見の相違で揉めることがあります。

また、価格で揉める以外にも、市場価格から著しく安い価格で売買を行った場合は、贈与とみなされる可能性もあるので、注意が必要です。

第三者への売却でない場合、不動産会社による無料査定は利用できません。よって、価格については相場を良く調べて、自分たちで双方納得できる妥当な価格を決めることが必要です。

もしお互いが価格について納得できない場合には、不動産鑑定士に有料で不動産の鑑定評価を依頼し、妥当な価格を知るという方法もあります。

不動産鑑定士による査定やそれ以外の査定方法については、以下の記事で詳しく解説しています。

離婚時の住宅ローンの5つのトラブル例

離婚後に住宅ローンが残っている場合の対処法や、共有名義の不動産を売却する際の注意点等について見てきましたが、次に離婚時の住宅ローンのトラブル例についてお伝えします。

よくあるトラブル例を事前に知ることで、離婚時の住宅ローンの扱いに役立つでしょう。

ここでは、よくあるトラブル例を5点ご紹介します。

離婚時の住宅ローンのトラブル例

- 連帯保証人であることを忘れていた

- 共有者の同意が取れない

- 熟年離婚で住宅ローンが払えなくなる

- 早期売却で任意売却が認められない

- 共有物件を残して離婚したことで新たな住宅ローンが組めない

連帯保証人であることを忘れていた

離婚時には、自分が連帯保証人であることを忘れていたというトラブルがあります。

- 連帯保証人とは、主たる債務者と同じ立場で債務の返済を保証しなければならない人のことです。

住宅ローンでは基本的に連帯保証人は不要ですが、夫婦の収入を合算した世帯収入を前提に住宅ローンを組む場合、配偶者(妻や夫)が連帯保証人となるケースがあります。

連帯保証人は不動産の登記簿謄本に記載されていないため、自分が連帯保証人であることを忘れてしまっている人も多いです。

連帯保証人の立場は離婚で自動的に解消されるわけではなく、債務を完済することが条件となります。

離婚後に連帯保証人のままでいると、主たる債務者が住宅ローンを返済できなくなった場合際に、債権者(銀行のこと)から連帯保証人に対して債務の一括返済が迫られることがあります。

離婚時には自分が連帯保証人になっていないかどうかを確認し、連帯保証人であれば不動産を売却し、離婚時に連帯保証人の立場を解消することをおすすめします。

共有者の同意が取れない

物件が共有名義となっている場合、共有者の売却の同意が取れないというトラブルもあります。

住宅ローンでは、夫婦の収入を合算して世帯収入を前提にローンを組む場合、ペアローン等を利用して物件を夫婦の共有名義で購入することが多いです。

共有物件を売却するためには、共有者全員の同意が必要となりますが、離婚がきっかけの共有物件の売却では、相手方(共有者)が感情的になって物件の売却に同意をしないといったことも生じます。

よくある例としては、せめて自分の親が出してくれた頭金だけは財産分与で取り返したいという思いから、共有物件の売却をすることを財産分与時の交渉のカードにするパターンがあります。

配偶者の親にも頭金を出してもらっているケースでは、しっかりと財産分与の金額を話し合うことが必要です。

熟年離婚で住宅ローンが払えなくなる

熟年離婚によって住宅ローンが払えなくなるというトラブルもあります。

例えば自営業であった夫が、事業が停滞したことで妻のパート収入に頼るようになってしまった状況での離婚は要注意です。

このような状態で妻に熟年離婚をされてしまうと、離婚後に夫が住宅ローンを払えずに自己破産する可能性が高いです。

また、自営業者だけでなく、サラリーマンであっても定年退職後に住宅ローンが残っている場合には、熟年離婚をきっかけに自己破産してしまう方も多いです。

収入が減った後に熟年離婚を持ち掛けられた場合には、住宅ローンの問題が解決できるか冷静に判断することが必要となります。

早期売却で任意売却が認められない

早期売却で任意売却が認められないというトラブルもあります。

結婚を機に自宅を購入したものの、短期間で離婚が決まり、自宅も売却することになったというケースです。

このような場合、住宅ローンの返済済み期間が短いため、残債の額がまだ大きく、残債が売却額を上回る可能性が高いです。

このようなケースでは、任意売却を選択します。

任意売却を行うには、債権者(銀行のこと)の合意が必要ですが、住宅ローンを組んで3年を経過していないような場合では銀行が任意売却を認めてくれないこともあります。

任意売却になれば、融資が満額返済される見込みのない不良債権となってしまいます。

銀行は早期に不良債権化することを想定していないことから、早い段階では任意売却を認めないことがあるので、早期での任意売却を検討している方は、銀行の担当者に売却理由を伝えて、任意売却できるか相談しましょう。

共有物件を残して離婚したことで新たな住宅ローンが組めない

共有物件を残したため離婚後に新たな住宅ローンが組めないといったトラブルも存在します。

共有名義の物件では、例えば離婚後も元夫が元妻の住んでいる家のローンの一部を払い続けるといったケースもあります。

元夫がそのまま独身で賃貸物件に住み続けているような場合には特に問題ありませんが、元夫が新たなパートナーと住宅ローンを組んで新居を購入するようなことになると、住宅ローンが組めないトラブルが発生します。

住宅ローンは原則として二重に組むことはできません。

例外的に二重ローンを組める場合もありますが、銀行の厳しい審査を通過することが必要で、既存の住宅ローンの残高が多かったり、年収が不十分だったりする場合には、二重のローンは組めません。

将来的に再婚する可能性を考慮すれば、共有物件は離婚時に売却してローンを完済しておくこと必要があります。

離婚時に不動産買取を利用するメリット

ここまで離婚時の住宅ローンの取り扱いや注意点やトラブル例等を見てきましたが、この章では不動産買取についてお伝えします。

不動産を売却する際には不動産仲介会社を通じて売却することが多いですが、不動産会社に買い取ってもらうのもおすすめです。

ここからは、不動産会社に買い取ってもらうメリットをご紹介します。

不動産買取のメリット

- 現金化までの時間が早い

- 周囲に知られずに売却できる

- 引渡し後のトラブルが少ない

1.現金化までの時間が早い

不動産会社に直接物件を売却すれば、スピーディーに現金化が可能です。

仲介の場合、購入希望者を探す手間がかかりますが、買取であればその必要もありません。

2.周囲に知られずに売却できる

不動産情報を広く公開する仲介とは違い、不動産情報を公表する必要がありません。

また、購入希望者への内覧対応をする必要もないため、周囲に知られることなく売却することが可能です。

3.引渡し後のトラブルが少ない

引渡し後のトラブルが少ない点も、買取を利用するメリットです。

仲介の場合は買い手が個人である場合が多く、日程などの条件交渉や物件の確認に複数回生じる可能性が高いです。

そのため、物件を引渡した後も設備のクレームなどのトラブルに巻き込まれることもあり得ますが、不動産会社に売却すればこうしたトラブルの心配もありません。

また、リースバックを利用すれば、不動産を売却して現金化した上で、引き続き自宅として住み続けることが可能です。

リースバックとは、賃貸物件として新しいオーナーに家賃を払うことによって、これまでと変わらず住めるという仕組みです。

子供の通学のためすぐに引越しができず、さらに収入がないので住宅ローンの借換えができないといったケースに有効です。

売却することで住宅ローンの返済ができ、売却後も賃貸で住み続けることができるので引越しも不要です。

リースバックについては、こちらの記事をご覧ください。

離婚時の不動産買取ならスター・マイカのリースバックがおすすめ

前章で、離婚時には買取やリースバックの利用が有効であることをお伝えしました。

スター・マイカの買取であれば、スピーディーに売却が可能です。

また、リースバックのサービスも提供していますので、買取とリースバックの両方のご提案が可能です。

ここでは、スター・マイカのリースバックについてご紹介します。

スター・マイカのリースバックのポイント

- 中古マンション保有戸数業界No.1だから、他社にはない柔軟な賃料と賃貸借期間で契約が可能です。中古マンション事業を営む上場企業各社の最新決算情報(2024年11月期末時点)に基づく当社調べによります。

- マンション専門に10年以上にわたる豊富な実績があります。

- 警備会社と連携した高齢者向け見守りサービスも提案しています。

離婚時にご自宅の売却をご検討の方は、マンション専門のスター・マイカへご相談ください。

ご希望のスケジュールをお聞かせいただければ、買取やリースバックなど最適なサービスで買取価格をご提示いたします。

契約内容や手続きに関するご質問もお気軽にお問い合わせください。

査定依頼はもちろん無料です。

離婚時の住宅ローンに関するよくある質問

離婚時の住宅ローンに関してよくある質問についてまとめました。

Q1.住宅ローン残債は財産分与の対象となりますか?

住宅ローン残債も財産分与の対象となります。

財産分与の対象は、婚姻中に築き上げた不動産や現金等のプラスの財産(積極財産)と、婚姻中に生じた住宅ローン等のマイナスの財産(償却財産)の両方が対象です。

財産分与では、積極財産から消極財産を差し引き、なお余りがある場合にはそのプラス部分が財産分与の請求対象になります。

例えば、積極財産の合計が3,500万円、消極財産の合計が3,300万円の場合、200万円が財産分与の対象となり、100万円ずつわけあうことが原則です。

一方で、積極財産から消極財産を差し引いたときに、全体がマイナスとなってしまう場合には双方ともに財産分与の請求はできないというのが一般的な見解となっています。

例えば、積極財産の合計が3,300万円、消極財産の合計が3,500万円の場合、マイナス200万円を、2人で100万円ずつに分け合って負債を背負うようなことはありません。

住宅ローンによって夫婦全体の財産がマイナスとなっている場合は、財産分与によってプラスの財産を得ることはできないものの、マイナスの財産は引き継ぐ必要はありません。

Q2.売却せずにそのまま住み続けることはできますか?

売却せずにそのまま住み続けることは可能です。

協議離婚(2人の話し合いによる離婚のこと)では、双方が合意すれば必ずしも財産を2分の1ずつ分け合わなくても良いことになっています。

2分の1ずつ分けるというのは、あくまでも裁判実務での考え方です。

よって、2人のうちいずれかが多くの財産を取得して離婚後もそのまま住み続けることはできます。

ただし、住宅ローンを連帯債務や連帯保証によって組んでいる場合、離婚をしても連帯債務や連帯保証の関係は解消されません。

住み続けながら連帯債務や連帯保証の関係を解消するには、「借り換えて従前の住宅ローンを完済する」といった対処が必要です。

尚、実際には信頼関係によって離婚後も家に住まなくなった元夫が、元妻の住んでいる家の住宅ローンを払い続けているケースはよくあります。

Q3.住宅ローンの名義変更をすることはできますか?

住宅ローンの名義変更は基本的にできません。

ただし、借り換えをできる場合はあります。

例えば、夫60%、妻40%の割合で借りていた住宅ローンで、離婚後に妻が住み続けるケースを考えます。

離婚後、妻が夫の分も新たにローンを組んで、100%の状態で住宅ローンを借り換えることは可能です。

借り換えでは、新たに借りたローンによって元夫の60%の残債部分は一括返済することになります。

元夫の住宅ローンの名義はなくなり、100%妻のローンとなるため、実質的に名義変更をしていることと同じです。

尚、借り換えを行うには妻に100%分の住宅ローンを組める経済力があることが条件となります。

住宅ローンの審査に通らない場合には、借り換えはできません

離婚時の不動産売却は下準備と計画を万全に

離婚後に住宅ローンをどう返済していくのかということは、各ご家庭の状況やローンの残額、不動産の売却で得られる利益などによって違いますので、最適な答えも人それぞれ。

アンダーローンの場合は不動産を売却してローンを返済すれば良いので、比較的スムーズにことが運びますが、オーバーローンの場合は今後の返済計画をしっかり立てなければいけません。

いずれにしても、ローンの残額や契約内容などの現状や、売却価格を知ることがスタートとなります。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「マンション売却」の関連記事

-

大阪市西区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市中央区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市北区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

立川のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

吉祥寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大宮のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

浦和のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

府中のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

国分寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

三鷹のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

豊洲のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

勝どきのマンションを売却するなら今?売却相場やおすすめの不動産会社

-

調布のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

八王子のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

武蔵小杉のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

親から相続したマンションの名義変更に必要な手続きと書類は?費用や相続登記について解説

-

マンションの相続税はいくら必要?評価額の計算方法や控除や特例制度

-

マンションの相続税がかからないケースはある?シュミレーションを元に解説

-

4LDKマンションが売れない理由と売却するためのポイント

-

岡山県岡山市で中古マンションの売却や買取をする前に確認すべき相場や価格推移

-

千葉県千葉市で中古マンション売却や買取をする前に確認すべき売買相場

-

不動産の引き渡し猶予とは?特約を付けるリスクやトラブル

-

沖縄県で中古マンション売却や買取をする前に確認すべき売買相場

-

葛飾区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

荒川区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

千代田区で中古マンションの売却や買取前に知っておくべき売買相場

-

台東区で中古マンション売却や買取をする前に見るべき売買相場

-

中野区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

北区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

目黒区で中古マンションの売却や買取をする前に確認すべき売買相場

-

墨田区で中古マンションの売却や買取をする前に確認すべき価格相場

-

江戸川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

豊島区でマンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

文京区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

杉並区で中古マンションの売却や買取をする前に見るべき売買相場や価格推移

-

練馬区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

渋谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

中央区でマンション売却や買取をする前に見ておくべき売買相場や価格推移

-

足立区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

品川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

板橋区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

新宿区で中古マンションの売却や買取をする前に知っておくべき価格相場

-

港区で中古マンションやタワマンの売却や買取前に確認すべき売買相場や価格推移

-

東京都江東区で中古マンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

東京都大田区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

老後のマンションの管理費や修繕積立金が払えない時の対処

-

1LDKのマンションが売れない理由と資産価値を落とさずに高く売却するコツ

-

所沢市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

越谷市でマンションの売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

マンションの建て替えは実際ある?負担する費用や耐用年数について

もっと見る