マンション住み替えにかかる費用や手数料はいくら?各諸費用の詳細

マンションの住み替えをする場合、売却時と購入時にそれぞれ費用や手数料がかかります。

では、いったいマンションの住み替えにはどれくらいの費用や手数料がかかるのでしょうか。

そこで今回の記事では「マンション住み替えの費用」を中心に、マンション住み替えの流れやマンションの売却・購入にかかる費用について詳しく解説します。

売り時を逃さないためには「今」の査定価格を知ることが必要です

査定依頼フォームをご入力いただくだけで、最短2時間で簡易(机上)査定価格をご連絡いたします。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

目次

マンションの住み替えの流れ

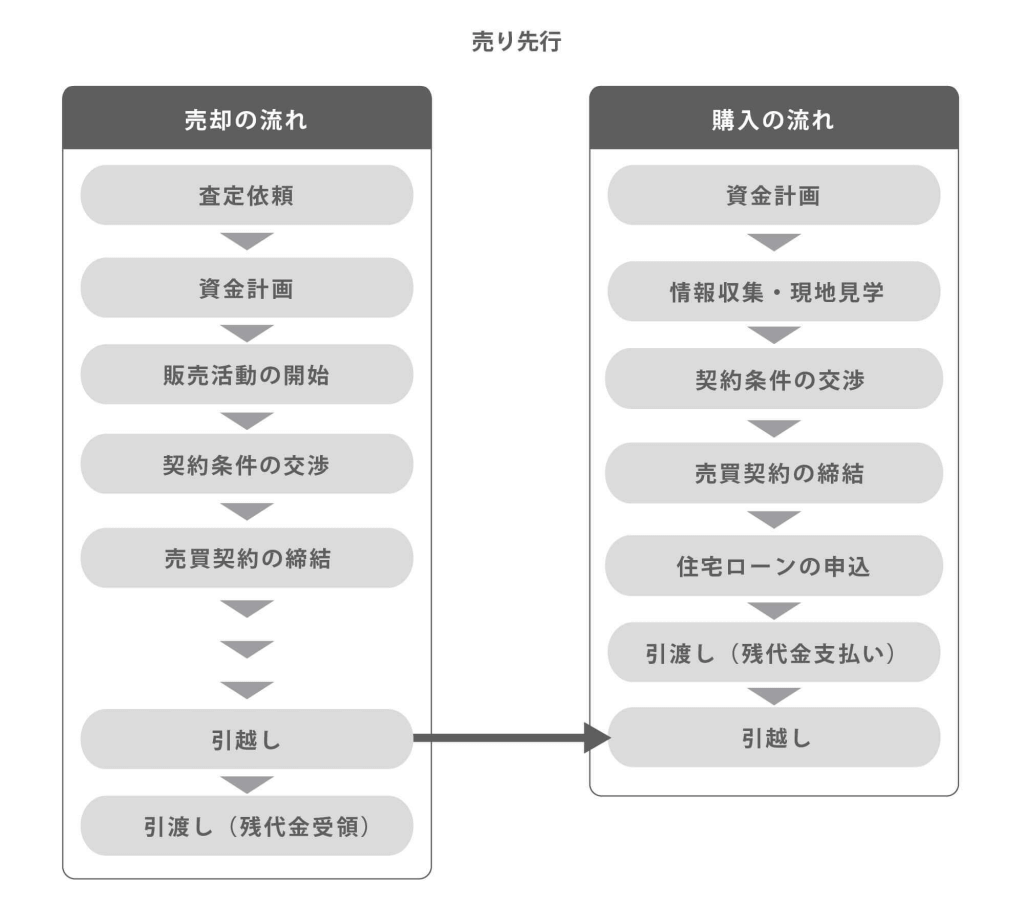

マンション住み替えの流れには、売却を先に行う「売り先行」と購入を先に行う「買い先行」の2種類があります。

「売り先行」による住み替えの流れは以下の通りです。

売り先行は、名前の意味通りに売却を先に行う印象がありますが、実際には売却も購入も同時並行します。

売却の引渡しを購入の引渡しよりも前に行うことで、売却時の資金繰りを楽にできます。

ただし、売り先行は売却と購入のタイミングが合わないと、仮住まいが発生します。

- 仮住まい

- 仮住まいとは、建て替えやリフォームの時、住み替えでまだ新居が決まっていない時などに一時的に住む家のことです。

仮住まいの賃料が生じ、引っ越し費用も2回発生することから、余計な費用がかかる点がデメリットです。

売り先行でコストを抑えるには、売却と引渡しのタイミングを極力合わせることが必要です。

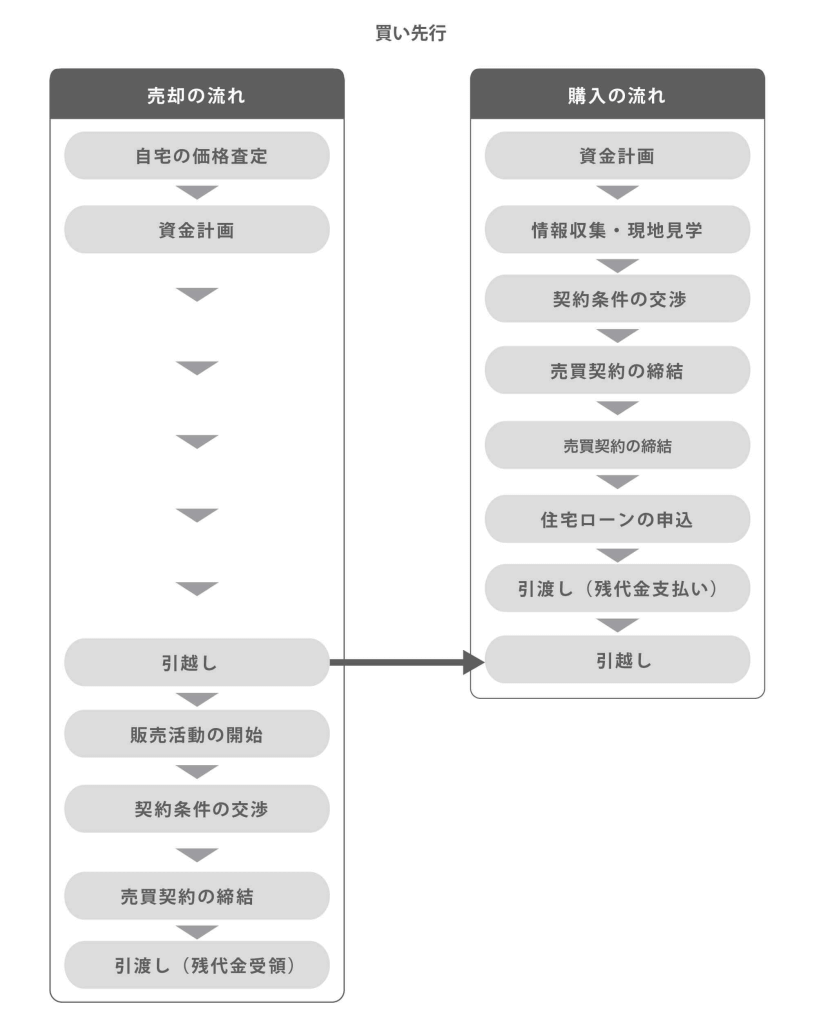

「買い先行」の買い替えの流れは以下の通りです。

買い先行はその名の通り、購入を先に行います。

売却と並行して行う必要はなく、手続きも楽で、引っ越しも1回で済む点がメリットです。

ただし、売却物件に住宅ローンが残っていると、売却物件と購入物件で二重にローンが発生するというデメリットがあります。

マンション住み替えの流れの詳細については、以下の記事で詳しく解説しています。

ここまでマンションの住み替えの流れについて見てきましたが、次にマンションの住み替えでかかる費用についてお伝えします。

マンションの住み替えでかかる費用の種類

マンションの住み替えでかかる「売却費用」と「購入費用」は以下の通りです。

マンションの売却費用は下表の通りです。

| 仲介手数料 | 400万円超なら「売買金額の3%+6万円」 200万円超400万円以下なら「売買金額の4%+2万円」 200万円以下なら「売買金額の5%」 |

|---|---|

| 印紙税 | 売買金額が1,000万円超5,000万円以下なら1万円 5,000万円超1億円以下なら3万円 |

| 登録免許税 | 抵当権抹消の登録免許税は、不動産1個につき1千円 |

| 司法書士費用 | 抵当権抹消登記:1.5万円前後 |

| 繰上返済手数料 | 都市銀行なら1~3万円程度 |

| 引っ越し代 | 3人家族で500km未満の引っ越しであれば15万円、2月~4月の繁忙期は20万円程度 |

マンションの購入費用は下表の通りです。

| 仲介手数料 (個人から中古物件を買う場合のみ) | 400万円超なら「売買金額の3%+6万円」 200万円超400万円以下なら「売買金額の4%+2万円」 200万円以下なら「売買金額の5%」 |

|---|---|

| 印紙税 | 売買金額が1,000万円超5,000万円以下なら1万円 5,000万円超1億円以下なら3万円 |

| 不動産登記費用 | 固定資産税評価額×税率(一定の要件を満たすと軽減措置有り) 司法書士手数料は、所有権移転登記と抵当権設定登記を合わせて10万円前後 |

| 不動産取得税 | 固定資産税評価額×税率(一定の要件を満たすと軽減措置有り) |

| 火災保険 | 5年一括契約で2万円~3万円程度 |

| 住宅ローン事務手数料 | 3~5万円程度、または借入額の2.2% |

| 住宅ローン保証料 | 金利上乗せタイプの場合は「金利+0.2%」が主流。現金一括払いタイプあれば3,000万円(35年ローン)の住宅ローンで約60万円~70万円程度 |

| 固定資産税(中古物件を買う場合) | 精算金として引渡し日以降の当年分を支払う |

住み替え関連費用は下表の通りです。

| 引っ越し代 | 3人家族で500km未満の引っ越しであれば15万円、2月~4月の繁忙期は20万円程度 |

|---|---|

| リフォーム代 | キッチンなら50~150万円程度、ユニットバスの交換なら80~150万円程度、フルリフォームなら500~800万円程度 |

| クリーニング代 | 3LDKで8~9万円程度 |

最初にマンションの売却にかかる費用の詳細について見ていきましょう。

マンションの売却にかかる費用

マンションの売却にかかる費用と売却時のシュミレーション例についてお伝えします。

仲介手数料

マンション売却では、不動産会社に対して支払う仲介手数料が生じます。

- 仲介手数料とは、不動産会社に不動産売買の仲介を依頼したときに発生する手数料のことです。

仲介手数料は、不動産会社が受領できる上限額が定められています。

仲介手数料の上限額は下表の通りです。

| 取引額 | 仲介手数料(別途消費税) |

|---|---|

| 200万円以下 | 取引額の5% |

| 200万円超から400万円以下 | 取引額の4%+2万円 |

| 400万円超 | 取引額の3%+6万 |

- 仲介手数料には別途消費税が発生します。

マンション売却の仲介手数料については、以下の記事で詳しく解説しています。

印紙税

不動産の売買契約書は印紙を貼らなければいけない課税文書とされており、印紙税が発生します。

印紙税は、売買契約書に記載する金額に応じて税額が決まっており、下表の通りです。

| 契約書に記載する売買金額 | 本則 | 軽減税率※ |

|---|---|---|

| 1万円未満 | 200円 | 非課税 |

| 1万円以上 10万円以下 | 200円 | 200円 |

| 10万円超 50万円以下 | 400円 | 200円 |

| 50万円超 100万円以下 | 1,000円 | 500円 |

| 100万円超 500万円以下 | 2,000円 | 1,000円 |

| 500万円超 1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超 5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超 1億円以下 | 60,000円 | 30,000円 |

| 1億円超 5億円以下 | 100,000円 | 60,000円 |

| 5億円超 10億円以下 | 200,000円 | 160,000円 |

| 10億円超 50億円以下 | 400,000円 | 320,000円 |

| 50億円超 | 600,000円 | 480,000円 |

| 金額の記載のないもの | 200円 | 200円 |

抵当権抹消費用

住宅ローンが残っている不動産を売却する場合は、抵当権抹消費用が生じます。

抵当権抹消費用には、「登録免許税」と「司法書士手数料」の2つがあります。

登録免許税は、不動産1個につき1千円です。マンションは通常、土地1個、建物1個で構成されているため、2千円となります。

司法書士手数料の相場は地域によって異なりますが、概ね1.5万円前後です。

抵当権抹消については、以下の記事で詳しく解説しています。

住宅ローンの一括返済手数料

マンション売却時に住宅ローンを一括返済する場合、銀行に対して支払う一括返済手数料が生じます。

一括返済手数料の相場は、都市銀行なら3万円程度です。

マンション売却時の住宅ローンの扱いの詳細については、以下の記事で詳しく解説しています。

譲渡所得税

マンション売却で、譲渡所得が生じると税金を払う必要があります。

マンション売却時の譲渡所得の計算式は、以下の通りです。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

- 譲渡価額とは、売却価額のことです。

- 取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額のことです。

- 減価償却とは、建物の価値を減少させていく会計上の手続きのことです。

- 譲渡費用とは、仲介手数料や印紙税などの売却に直接要した費用のことです。

税金はマンション売却時の譲渡所得に税率を乗じて計算されます。

税金 = 譲渡所得 × 税率

税率は、売却する年の1月1日時点において所有期間が5年超のときは長期譲渡所得、1月1日時点において所有期間が5年以下のときは短期譲渡所得に分類されます。

長期譲渡所得と短期譲渡所得の税率は以下の通りです。

| 課税譲渡所得金額 | 所得税 | 住民税 | 合計税率 |

|---|---|---|---|

| 短期譲渡所得 | 30% | 9% | 39% |

| 長期譲渡所得 | 15% | 5% | 20% |

復興特別所得税の税率は、所得税に対して2.1%を乗じます。

取得費は、土地については購入額、建物については購入額から減価償却費を控除した価額であるため、計算式で表すと以下のようになります。

取得費 = 土地購入価額 + (建物購入価額 - 減価償却費)

減価償却費の計算方法は以下の通りです。

減価償却費 = 建物購入価額 × 0.9 × 償却率 × 経過年数

償却率は、マンションの構造が「鉄筋コンクリート造」または「鉄骨鉄筋コンクリート造」である場合、「0.015」を用います。

- 経過年数とは、購入から売却までの「所有期間」のことです。

マンション売却時の税金については、以下の記事で詳しく解説しています。

マンション売却のシミュレーション例

マンション売却のシミュレーションを解説します。

前提条件

売却価格:3,500万円

(売却物件の購入時の条件)

- 建物構造:鉄筋コンクリート造

- 購入額:6,000万円

- 内訳 土地購入価額:4,000万円

建物購入価額:2,000万円

- 内訳 土地購入価額:4,000万円

- 経過年数:15年

| 項目 | 詳細・計算式 | 金額 |

|---|---|---|

| 仲介手数料 | 3,500万円 × 3% + 6万円 = 111万円 | 111万円 |

| 印紙税 | 1,000万円超5,000万円以下のため、1万円 | 1万円 |

| 登録免許税 | 抵当権抹消登録免許税 土地:1千円、建物1千円 | 0.2万円 |

| 司法書士手数料 | 抵当権抹消登記:1.5万円 | 1.5万円 |

| 一括返済手数料 | 都市銀行:3万円 | 3万円 |

| 譲渡所得税 | 譲渡所得を求めるために、最初に取得費を求めます。 建物購入価額は2,000万円、経過年数は15年、償却率は0.015を用います。減価償却費 = 建物購入価額 × 0.9 × 償却率 × 経過年数 = 2,000万円 × 0.9 × 0.015 × 15年 = 405万円土地購入額は4,000万円ですので、取得費は以下のようになります。取得費 = 土地購入価額 + (建物購入価額 - 減価償却費) = 4,000万円 + (2,000万円 - 405万円) = 5,595万円また、諸費用のうち、譲渡費用にできるものは仲介手数料の111万円と印紙代の1万円のみです。 よって、譲渡費用は112万円となります。譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 = 3,500万円 - 5,595万円 - 112万円 = 0円(▲2,207万円でマイナスのときはゼロ円)※本シミュレーションでは譲渡所得がゼロ円のため、税金は発生しないことになります。譲渡損失が発生した場合の還付は「居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」にて解説します。 | 0円 |

| 合計額 | 116.7万円 |

ここまでマンションの売却にかかる費用について見てきましたが、次に中古住宅・マンション購入にかかる費用についてお伝えします。

中古住宅・マンション購入にかかる費用

中古住宅・マンション購入にかかる費用と購入時のシュミレーション例についてお伝えします。

仲介手数料

個人が売主の中古不動産を購入する場合、不動産会社に対する仲介手数料が生じます。

仲介手数料の上限額の計算方法は売却のときと同じです。

| 取引額 | 仲介手数料(別途消費税) |

|---|---|

| 200万円以下 | 取引額の5% |

| 200万円超から400万円以下 | 取引額の4%+2万円 |

| 400万円超 | 取引額の3%+6万 |

- 仲介手数料には別途消費税が発生します。

なお、中古不動産でも売主が不動産会社となっており、その不動産会社から直接買う場合には仲介手数料は発生しません。

印紙税

購入の売買契約書も印紙を貼らなければいけない課税文書です。

売却と同様、印紙税は下表のようになります。

| 契約書に記載する売買金額 | 本則 | 軽減税率※ |

|---|---|---|

| 1万円未満 | 200円 | 非課税 |

| 1万円以上 10万円以下 | 200円 | 200円 |

| 10万円超 50万円以下 | 400円 | 200円 |

| 50万円超 100万円以下 | 1,000円 | 500円 |

| 100万円超 500万円以下 | 2,000円 | 1,000円 |

| 500万円超 1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超 5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超 1億円以下 | 60,000円 | 30,000円 |

| 1億円超 5億円以下 | 100,000円 | 60,000円 |

| 5億円超 10億円以下 | 200,000円 | 160,000円 |

| 10億円超 50億円以下 | 400,000円 | 320,000円 |

| 50億円超 | 600,000円 | 480,000円 |

| 金額の記載のないもの | 200円 | 200円 |

不動産登記費用

不動産を購入すると不動産登記費用が発生します。

中古住宅の購入する場合に必要な登記は「所有権移転の登記」です。

登録免許税は以下の計算式で求めます。

所有権移転登記の登録免許税 = 固定資産税評価額 × 税率

登録免許税の税率は下表の通りです。

| 種類 | 住宅の軽減税率の適用がない場合 | 住宅の軽減税率の適用がある場合 | ||

|---|---|---|---|---|

| 土地 | 建物 | 土地 | 建物 | |

| 所有権移転登記 | 1.5%※1 | 2% | 1.5%※1 | 2% |

- 2023年3月31日まで

住宅の軽減税率の適用を受けるには、以下の要件を満たすことが必要です。

住宅の軽減税率の適用要件

- 自分が住むための住宅であり、床面積の90%以上が居住部分であること。

- 床面積が50平米以上であること。

- 取得後1年以内に登記をすること。

- 中古住宅の場合は、以下のいずれかの要件を満たした住宅であること。

(ア)木造などの非耐火建築物は築20年以内、耐火建築物は築25年以内であること。

(イ)築年数にかかわらず新耐震基準に適合する住宅であることが証明されたこと。

(ウ)既存住宅売買瑕疵(かし)保険に加入していること(加入後2年以内のものに限る)。

また、司法書士に所有権移転登記の登記手続きを依頼する場合、司法書士手数料は5万円前後の費用がかかります。

不動産取得税

不動産を購入すると不動産取得税が発生します。

不動産取得税の原則的な計算式は以下の通りです。

不動産取得税 = 固定資産税評価額 × 税率

住宅の不動産取得税の税率は以下のようになります。

| 種類 | 土地 | 建物(住宅) |

|---|---|---|

| 税率 | 3%※ | 3%※ |

- 2024年3月31日まで

一定の要件を満たす住宅は、評価額から控除額を差し引くことができる軽減措置があります。

軽減措置を適用した場合の不動産取得税の計算式は以下の通りです。

住宅軽減を適用した場合の不動産取得税

(建物の場合)

建物の不動産取得税 = (固定資産税評価額 - 控除額) × 3%

(土地の場合)

土地の不動産取得税 = 固定資産税評価額 × 1/2 × 3% - 控除額

住宅軽減の適用要件と控除額は下表の通りです。

| 種類 | 中古住宅 | 住宅用土地 | |

|---|---|---|---|

| 床面積 | 50平米以上240平米以下 | 左記の要件を満たす新築住宅または中古住宅の敷地であること | |

| 築後経過年数 | 次のイ・ロのいずれかに該当すること イ.昭和57年1月1日以降に新築された中宅であること ロ.築後年数にかかわらず新耐震基準に適合することが証明されたものであること又は、既存住宅瑕疵担保保険に加入しているもの(加入後2年以内のものに限る。) | ||

| 控除額 | 建築年月日 | 控除額※ | 以下のいずれか多い方の額を控除することができます。 イ.45,000円 ロ.土地1平米の評価額×1/2× 住宅の床面積の2倍(200平米が限度)×0.03 |

| 昭和50年12月31日以前 | 新築当時の軽減額 | ||

| 昭和51年1月1日~昭和56年6月30日 | 350万円 | ||

| 昭和56年7月1日~昭和60年6月30日 | 420万円 | ||

| 昭和60年7月1日~平成元年3月31日 | 450万円 | ||

| 平成元年4月1日~平成9年3月31日 | 1,000万円 | ||

| 平成9年4月1日以後 | 1,200万円 | ||

- 控除額は都道府県によって異なる場合があります。

火災保険料

住宅を購入したら、火災保険をかけることが通常で、長期一括で契約した方が安くなります。

5年一括で契約した場合は、2万円~3万円程度が相場です。

印紙税

住宅ローンを借りる場合、金銭消費貸借契約書も印紙を貼らなければならない課税文書となります。

金銭消費貸借契約書に貼る印紙税の金額は以下の通りです。

| 契約書に記載する売買金額 | 本則 | 軽減税率※ |

|---|---|---|

| 1万円未満 | 200円 | 非課税 |

| 1万円以上 10万円以下 | 200円 | 200円 |

| 10万円超 50万円以下 | 400円 | 200円 |

| 50万円超 100万円以下 | 1,000円 | 500円 |

| 100万円超 500万円以下 | 2,000円 | 1,000円 |

| 500万円超 1,000万円以下 | 10,000円 | 5,000円 |

| 1,000万円超 5,000万円以下 | 20,000円 | 10,000円 |

| 5,000万円超 1億円以下 | 60,000円 | 30,000円 |

| 1億円超 5億円以下 | 100,000円 | 60,000円 |

| 5億円超 10億円以下 | 200,000円 | 160,000円 |

| 10億円超 50億円以下 | 400,000円 | 320,000円 |

| 50億円超 | 600,000円 | 480,000円 |

| 金額の記載のないもの | 200円 | 200円 |

抵当権設定登記

抵当権設定登記の登録免許税は以下の計算式で求めます。

抵当権設定登記の登録免許税 = 債権金額 × 税率

登録免許税の税率は下表の通りです。

| 種類 | 住宅の軽減税率の適用がない場合 | 住宅の軽減税率の適用がある場合 | ||

|---|---|---|---|---|

| 土地 | 建物 | 土地 | 建物 | |

| 所有権移転登記 | 0.4% | 0.4% | 0.4%※ | 0,1% |

- 住宅とその敷地である土地を同時に設定登記する場合は、土地についても0.1%となります。

住宅の軽減税率の適用の要件は、「所有権移転登記」の要件と同じです。

また、司法書士に抵当権設定登記の登記手続きを依頼する場合、司法書士手数料は4万円前後の費用がかかります。

住宅ローン手数料

住宅ローンを借りる場合、事務手数料として3~5万円程度の費用がかかります。

また銀行によっては借入額の2.2%の手数料が発生するところもあります。

また、保証料に関しては、金利上乗せタイプの場合は「金利+0.2%」が主流です。

現金一括払いタイプあれば3,000万円(35年ローン)の住宅ローンで約60万円~70万円程度の保証料がかかります。

固定資産税

固定資産税の納税義務者は1月1日時点の所有者であるため、売買が行われた年の固定資産税の納税義務者は引渡し日以降も売主となります。

ただし、当該年の引渡し日以降の固定資産税は買主が負担することが合理的です。

そこで、固定資産税精算金という名目で買主が売主に対して当該年の引渡し日以降の固定資産税相当額を支払います。

例えば、当該年分の固定資産税が12万円で、引渡し日が7月1日の場合、買主が半年分の固定資産税を負担することが合理的です。

この場合、半年分である6万円を買主が売主に精算金として支払います。

中古マンション購入のシミュレーション例

中古マンション購入のシミュレーションについてお伝えします。

前提条件

- 購入価額:4,000万円

- 建築時期:2002年5月1日(築25年以内)

- 面積:70平米

- 建物固定資産税評価額:800万円

- 土地固定資産税評価額:1,200万円

- 住宅ローン:3,200万円

| 項目 | 詳細・計算式 | 金額 |

|---|---|---|

| 仲介手数料 | 4,000万円 × 3% + 6万円 = 126万円 | 126万円 |

| 印紙税 | 1,000万円超5,000万円以下のため、1万円 | 1万円 |

| 登録免許税 | 住宅の軽減税率の適用が可能なため、以下のように求められます。 建物の登録免許税 = 固定資産税評価額 × 税率 = 800万円 × 0.3% = 2.4万円土地の登録免許税 = 固定資産税評価額 × 税率 = 1,200万円 × 1.5% = 18万円登録免許税 = 建物の登録免許税 + 土地の登録免許税 = 2.4万円 + 18万円 = 20.4万円抵当権設定登記の登録免許税 = 債権金額 × 0.1% = 3,200万円×0.1% = 3.2万円 | 23.6万円 |

| 司法書士手数料 | 所有権移転登記:5万円 抵当権設定登記:4万円 | 9万円 |

| 不動産取得税 | 住宅の軽減税率の適用が可能なため、以下のように求められます。 建物の不動産取得税 = (固定資産税評価額-控除額)×3% = (800万円-1,200万円)×3% = ゼロ円土地の不動産取得税 = 固定資産税評価額×1/2×3%-控除額 = 1,200万円×1/2×3%-31.5万円※ = 18万円-31.5万円 = ゼロ円 ※土地1平米の評価額を15万円として計算 | 0円 |

| 火災保険 | 5年一括契約:3万円 | 3万円 |

| 住宅ローン事務手数料 | 都市銀行:3万円 | 3万円 |

| 住宅ローン保証料 | 一括タイプ:70万円 | 70万円 |

| 固定資産税精算金 | 残り4ヶ月分:5万円 | 5万円 |

| 合計額 | 240.6万円 |

ここまで中古住宅・マンション購入にかかる費用について見てきましたが、次に新築住宅・マンション購入にかかる費用についてお伝えします。

新築住宅・マンション購入にかかる費用

新築住宅・マンション購入にかかる費用は以下の通りです。

| 費用項目 | 費用相場 |

|---|---|

| 印紙税 | 売買金額が1,000万円超5,000万円以下なら1万円 5,000万円超1億円以下なら3万円 |

| 不動産登記費用 | 固定資産税評価額×税率(一定の要件を満たすと軽減措置有り) 司法書士手数料は、所有権保存登記と所有権移転登記、抵当権設定登記を合わせて12万円前後 |

| 不動産取得税 | 固定資産税評価額×税率(一定の要件を満たすと軽減措置有り) |

| 火災保険 | 5年一括契約で2万円~3万円程度 |

| 住宅ローン事務手数料 | 3~5万円程度、または借入額の2.2% |

| 住宅ローン保証料 | 金利上乗せタイプの場合は「金利+0.2%」が主流。現金一括払いタイプあれば3,000万円(35年ローン)の住宅ローンで約60万円~70万円程度。 |

| 修繕積立一時金(マンションのみ) | 40~70万円程度 |

新築マンション購入のシミュレーション例

新築マンション購入のシミュレーションについてお伝えします。

前提条件

- 購入価額:6,000万円

- 面積:70平米

- 建物固定資産税評価額:1,200万円

- 土地固定資産税評価額:2,500万円

- 住宅ローン:4,800万円

| 項目 | 詳細・計算式 | 金額 |

|---|---|---|

| 印紙税 | 5,000万円超1億円以下のため、3万円 | 3万円 |

| 登録免許税 | 住宅の軽減税率の適用が可能なため、以下のように求められます。 建物の登録免許税 = 固定資産税評価額 × 税率※ = 1,200万円 × 0.15% = 1.8万円 ※所有権保存登記の税率土地の登録免許税 = 固定資産税評価額 × 税率 = 2,500万円 × 1.5% = 37.5万円登録免許税 = 建物の登録免許税 + 土地の登録免許税 = 1.8万円 + 37.5万円 = 39.3万円抵当権設定登記の登録免許税 = 債権金額 × 0.1% = 4,800万円×0.1% = 4.8万円 | 44.1万円 |

| 司法書士手数料 | 所有権保存登記:2.5万円 所有権移転登記:5万円 抵当権設定登記:4万円 | 11.5万円 |

| 不動産取得税 | 住宅の軽減税率の適用が可能なため、以下のように求められます。 建物の不動産取得税 = (固定資産税評価額-控除額)×3% = 1,200万円-1,200万円)×3% = ゼロ円土地の不動産取得税 = 固定資産税評価額×1/2×3%-控除額 = 2,500万円×1/2×3%-75.6万円※ = 37.5万円-75.6万円 = ゼロ円 ※土地1平米の評価額を36万円として計算 | 0円 |

| 火災保険 | 5年一括契約:5万円 | 5万円 |

| 住宅ローン事務手数料 | 都市銀行:3万円 | 3万円 |

| 住宅ローン保証料 | 一括タイプ:90万円 | 90万円 |

| 修繕積立一時金 | 60万円 | 60万円 |

| 合計額 | 216.6万円 |

ここまで新築住宅・マンション購入にかかる費用について見てきましたが、次に住み替えにかかるその他の費用についてお伝えします。

住み替えにかかるその他の費用

住み替えにかかるその他の費用についてお伝えします。

引っ越し代

引っ越し代は、3人家族で500km未満の引っ越しであれば15万円、2月~4月の繁忙期は20万円程度です。

売り先行で仮住まいが必要になった場合は、2回分の引っ越し費用がかかります。

リフォーム代

リフォーム代は部位別によって異なり、その金額は下表の通りです。

| 項目 | 費用相場 |

|---|---|

| ユニットバスの交換 | 80~150万円 |

| キッチンの交換 | 50~150万円 |

| トイレの交換 | 30~60万円 |

| 洗面所の交換 | 30~60万円 |

| リビングのリフォーム | 100~300万円 |

| 和室を洋室にするリフォーム | 50~100万円 |

| 収納 | 5~20万円 |

| フルリフォーム | 500~800万円 |

リフォームについては、以下の記事で詳しく解説しています。

クリーニング代

売却でハウスクリーニングを行う場合は、クリーニング代がかかります。

間取り別のクリーニング費用の相場は以下の通りです。

| 間取り | 費用(税抜き) |

|---|---|

| 1K(25平米前後) | 2.4万円~2.8万円 |

| 1LDK~2DK(40平米前後) | 6.3万円~7.0万円 |

| 3LDK(80平米前後) | 8.8万円~9.8万円 |

| 4LDK~5DK(100平米前後) | 9.8万円~11万円 |

また、売却では水回りだけのクリーニングを行うことも多いです。

水回りのクリーニング費用の相場は下表のようになります。

| 清掃箇所 | 金額 |

|---|---|

| キッチン | 16,000円程度 |

| キッチン+汚れ防止コーティング | 17,000円程度 |

| レンジフード | 15,000円程度 |

| ガスコンロ | 7,000円程度 |

| 魚焼きグリル | 4,000円程度 |

| オーブンレンジ | 6,000円程度 |

| バスルーム | 15,000円程度 |

| バスルーム+汚れ防止コーティング | 18,000円程度 |

| 鏡の水垢除去 | 3,500円程度 |

| エプロン内清掃 | 3,500円程度 |

| 洗面所 | 9,000円程度 |

| トイレ | 9,000円程度 |

クリーニングについては、以下の記事で詳しく解説しています。

ここまで住み替えにかかるその他の費用について見てきましたが、次に売却時に住宅ローンが残っている場合についてお伝えします。

住宅ローンが残っていても買い替えは可能

マンション売却時に、住宅ローンが残っていても買い替えは可能です。

住宅ローンが残っている場合、売却と同時に住宅ローンを一括返済することで売却します。

そのため、住宅ローンが残っている物件を売却するには、住宅ローン残債が売却額を下回っている状態(アンダーローンという)であることが原則です。

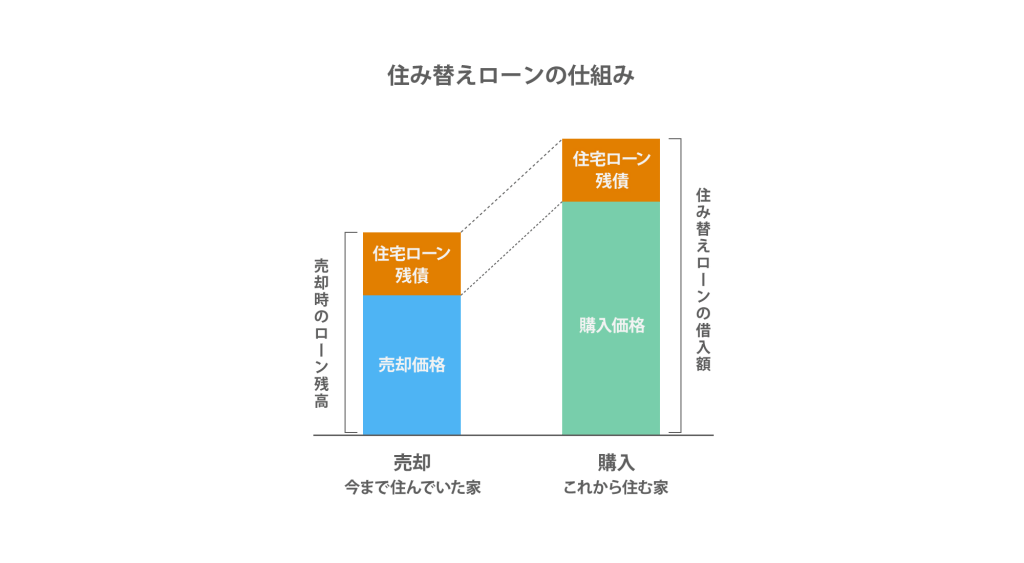

一方で、住宅ローン残債が売却額を上回っている(オーバーローンという)場合は、住み替えローンを使って売却を行います。

- 住み替えローン

- 住み替えローンとは、売却物件で返済しきれなかったローン残債を購入物件の住宅ローンに上乗せして借りることができるローンのことです。

ただし、住み替えローンは、銀行が担保価値以上のお金を融資することになるため、審査が厳しいことが多いです。

住み替えローンを利用したい場合には、審査に通る可能性があるかを事前に銀行へ確認しておくことがコツとなります。

次にマンションの住み替えで使える特例について見ていきましょう。

マンションの住み替えで使える特例

マンションの住み替えで使える特例についてお伝えします。

3,000万円特別控除

- 3,000万円特別控除とは、譲渡所得から3,000万円を控除できる特例のことです。

3,000万円特別控除を適用したときの譲渡所得の計算式は、以下の通りです。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

3,000万円特別控除を利用するには、売却物件が以下のいずれかの居住用財産の要件を満たすことが必要です。

- 現に居住している家屋やその家屋と共に譲渡する敷地の譲渡の場合

- 転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡するする敷地の譲渡の場合(この間に貸付や事業用に供していても適用となる)

- 災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

- 転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取り壊し後1年以内か、いずれか早い日までに譲渡する場合(取り壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

詳しい要件は、以下の国税庁のホームページをご参照ください。

【国税庁HP】

No.3302:マイホームを売ったときの特例

所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

3,000万円特別控除を適用しても譲渡所得が発生する場合は、一定の要件を満たすと「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例(以下、「軽減税率の特例」と略)」を利用できます。

軽減税率の特例を適用すると、税率が以下のようになります。

| 課税譲渡所得金額 | 所得税 | 住民税 |

|---|---|---|

| 3,000万円特別控除後の譲渡所得のうち6,000万円以下の部分 | 10% | 4% |

| 3,000万円特別控除後の譲渡所得のうち6,000万円超の部分 | 15% | 5% |

軽減税率の特例を利用するには、「所有期間が10年を超え」、かつ、以下のいずれかの要件を満たした居住用財産であることが必要です。

居住用財産の定義

- 現に自分が住んでいる住宅

- 以前に自分が住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までの間に譲渡されるもの

- 「1」や「2」の住宅及びその敷地

- 災害によって滅失した「1」の住宅の敷地で、その住宅が滅失しなかったならば、その年の1月1日における所有期間が5年を超えている住宅の敷地

詳しい要件は、以下の国税庁のホームページをご参照ください。

【国税庁HP】

No.3305:マイホームを売ったときの軽減税率の特例

特定の居住用財産の買換え特例

- 譲渡所得の買換え特例とは、譲渡した年の1月1日において所有期間が10年を超える居住用財産を売却し、新たに居住用財産を購入したときに、課税の繰延をする特例のことです。

譲渡所得の買換え特例は、売った家よりも買った家の方が金額が高いときには課税されず、売った家よりも買った家の方が金額が低いときは課税されるという特例になります。

| 金額の関係 | 課税の有無 |

|---|---|

| 譲渡価額>取得価額 | 課税される |

| 譲渡価額≦取得価額 | 課税されない(繰延される) |

特定の居住用財産の買換え等の場合の長期譲渡所得の課税の特例を使うには、売却物件と購入物件で以下の要件を満たす必要があります。

売却物件の要件

次に掲げる居住用財産で、その譲渡した年の1月1日における所有期間が10年を超えているもので、譲渡にかかる対価が1億円以下のもの

- 現に自分が住んでいる住宅で、居住期間が10年以上のもの

- 以前に自分が住んでいた「1」の住宅で、自分が住まなくなった日から3年後の12月31日までに譲渡されるもの

- 「1」や「2」の住宅及びその敷地

- 災害によって「1」の住宅が滅失した場合において、その住宅を引き続き所有していたとしたならば、その年の1月1日における所有期間が10年を超えるその住宅の敷地

購入物件の要件

- 譲渡資産を譲渡した年の前年の1月1日から譲渡した年の12月31日までの間に居住用の住宅やその敷地を取得すること

- 次に掲げる日までに居住用として使用すること

(イ)譲渡した年またはその前年に取得した場合は譲渡した年の翌年の12月31日まで

(ロ)譲渡した年の翌年に取得した場合は譲渡した年の翌々年の12月31日まで - 取得する住宅は、床面積が50㎡以上であること

- 買換え資産が中古の耐火建築物である場合には、その中古耐火建築物が新築後25年以内であるか、または新耐震基準に適合することが証明されたものであるか、もしくは既存住宅売買瑕疵担保責任保険に加入していること

買換え資産が非耐火建築物である場合には、新築後25年以内であるか、または地震に対する安全基準を満たすものであること - 取得する敷地は、その面積が500㎡以下であること

詳しい要件は、以下の国税庁のホームページをご参照ください。

【国税庁HP】

No.3355:特定のマイホームを買い換えたときの特例

居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

住み替えで譲渡損失が出たときは、一定の要件を満たすと「居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」(以下、「譲渡損失の買い替え特例」と略)を利用することができます。

譲渡損失の買い替え特例は、所得税の還付を受けることができる特例です。

例えば給与所得が800万円の人が売却で▲1,200万円の売却損を出した場合、その年の所得が▲400万円とすることで会社が源泉徴収していた税金を取り戻すことができます。

控除しきれなかった損失は、翌年以後3年間にわたり、給与所得等から控除することが可能です。

譲渡損失の買い替え特例を使うには、売却物件と購入物件で以下の要件を満たす必要があります。

売却物件の要件

2021年12月31日までの間に譲渡される自己の居住の用に供する家屋またはその敷地で、その譲渡した年の1月1日において所有期間が5年を超えるもののうち、次の「1」から「4」のいずれかに該当するものであること

- 現に自分が住んでいる住宅

- 以前に自分が住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までの間に譲渡されるもの

- 「1」や「2」の住宅及びその敷地

- 災害によって滅失した「1」の住宅の敷地で、その住宅が滅失しなかったならば、その年の1月1日における所有期間が5年を超えている住宅の敷地。ただし、その災害があった日以後3年を経過する日の属する年の12月31日までに譲渡されるものに限る。

購入物件の要件

- 譲渡資産の譲渡した年の前年の1月1日から翌年12月31日までの間に取得される自己の居住用に供する家屋またはその敷地

- その家屋の居住部分の床面積が50㎡以上であること

- その取得の日から取得した年の翌年の12月31日までの間に自己の居住の用に供すること、または供する見込みであること

- 繰越控除を受けようとする年の12月31日において、買換え資産に係る住宅借入金等(返済期間10年以上のローン契約等によるもの)の金額を有していること

詳しい要件は、以下の国税庁のホームページをご参照ください。

【国税庁HP】

No.3370:マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

ここまでマンションの住み替えで使える特例について見てきましたが、次にマンションの住み替えで気をつけることについてお伝えします。

マンションの住み替えで気をつけること

マンションの住み替えで気をつけることについてお伝えします。

「売り先行」と「買い先行」

売り先行の注意点は、売却と購入のスケジュール調整が難しいという点です。

また、住みながらの売却活動となり、家の片付けや掃除等が必要となります。

売却と購入の引渡し日を同日とするには、買い替え特約を利用するという方法があります。

- 買い替え特約

- 買い替え特約とは、住み替えを行う人が、期限までに売却できなかった場合に購入物件の売買契約を解除できるという特約のことです。

家の片付けや掃除等に関しては、内覧の前にハウスクリーニングを依頼することも効果的となります。

- 内覧

- 内覧とは購入希望者に家の中を見せる販売行為のことです。

一方で、買い先行の注意点は、売却物件と購入物件で二重ローンが発生するという点になります。

二重ローンが発生する場合には、ダブルローンを利用することが効果的です。

- ダブルローン

- ダブルローンとは、売却物件の住宅ローンを支払いながら、購入物件の住宅ローンも組むことができるローンのことです。

仮住まいを用意する場合の費用

仮住まいを用意する場合の費用としては、以下のような費用が生じます。

| 費用項目 | 費用相場 |

|---|---|

| 引っ越し代(2回分) | 3人家族で500km未満の引っ越しであれば15万円、2月~4月の繁忙期は20万円程度 |

| 賃貸物件の仲介手数料 | 家賃の1ヶ月分 |

| 敷金 | 家賃の2~3ヶ月分(原則として退去時に戻ってくる) |

| 礼金 | 家賃の1ヶ月分程度(ない物件も多い) |

| 家賃 | 入居月数分 |

ここまでマンションの住み替えの費用について見てきましたが、最後にスター・マイカのマンション買取サービスについてお伝えします。

マンション買取ならスター・マイカ

これまでマンション住み替えの費用についてお伝えしてきましたが、仲介手数料が発生しない買取を利用したマンション売却方法もありますのでご紹介します。

マンション買取を手掛ける不動産会社は数多く存在しますが、スター・マイカはその中でも豊富な実績を有しています。

マンション専門に累計17,000件以上の豊富な買取実績

スター・マイカは過去20年以上にわたり、ファミリータイプ(35㎡~)の分譲マンションを中心に買取を続け、現在では中古マンション保有戸数は業界トップ※となりました。

※中古マンション事業を営む上場企業各社の最新決算情報(2024年11月期末時点)に基づく当社調べによります

東証プライム上場企業のグループ会社

スター・マイカは東証プライム上場企業(2975)の「スター・マイカ・ホールディングス」を親会社としています。

盤石な財政基盤があり取引実績も豊富なので、初めてのマンション売却でも安心してお任せください。

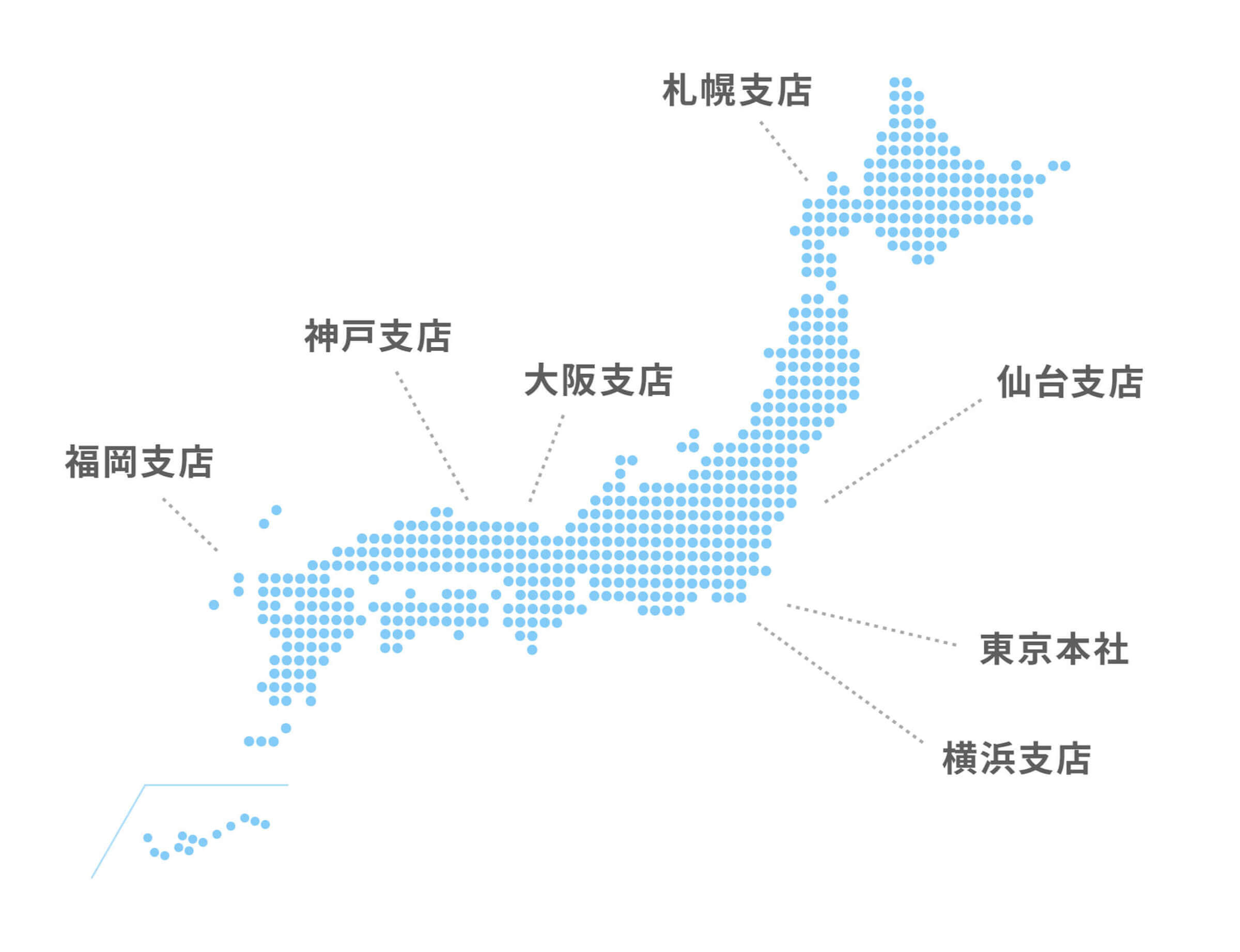

全国7拠点に支店設置

スター・マイカのマンション買取サービスは、全国7拠点に展開し、地方エリアの買取も強化しております。 現金化や引渡しのスケジュールの柔軟な対応など、お客様のご事情に合わせた提案をいたします。

拠点所在地

最後にスター・マイカのマンション買取サービスについてご紹介します。

スター・マイカの買取のポイント

- マンション専門に累計17,000件以上の豊富な買取実績があります。

- 実績に基づく独自のデータベースにより迅速・正確な査定が可能です。

- 築年数の古いマンションもリノベーションマンションの素材として高く評価します。

築年数や状態に応じたリノベーションで、中古マンションの魅力を最大限に引き出すため、新築以上の付加価値を生み出します。そのため、リノベーションを見越した高い評価が実現するのです。

マンション買取をご検討の方はぜひ、マンション専門のスター・マイカへご相談ください。

無料のマンション査定依頼や相談にも対応しております。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

まとめ

マンション住み替えの費用について解説してきました。

費用の概要がわかったら、早速に住み替えの準備に取り掛かりましょう。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「マンション売却」の関連記事

-

大阪市西区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市中央区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市北区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

立川のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

吉祥寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大宮のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

浦和のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

府中のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

国分寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

三鷹のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

豊洲のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

勝どきのマンションを売却するなら今?売却相場やおすすめの不動産会社

-

調布のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

八王子のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

武蔵小杉のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

親から相続したマンションの名義変更に必要な手続きと書類は?費用や相続登記について解説

-

マンションの相続税はいくら必要?評価額の計算方法や控除や特例制度

-

マンションの相続税がかからないケースはある?シュミレーションを元に解説

-

4LDKマンションが売れない理由と売却するためのポイント

-

岡山県岡山市で中古マンションの売却や買取をする前に確認すべき相場や価格推移

-

千葉県千葉市で中古マンション売却や買取をする前に確認すべき売買相場

-

不動産の引き渡し猶予とは?特約を付けるリスクやトラブル

-

沖縄県で中古マンション売却や買取をする前に確認すべき売買相場

-

葛飾区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

荒川区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

千代田区で中古マンションの売却や買取前に知っておくべき売買相場

-

台東区で中古マンション売却や買取をする前に見るべき売買相場

-

中野区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

北区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

目黒区で中古マンションの売却や買取をする前に確認すべき売買相場

-

墨田区で中古マンションの売却や買取をする前に確認すべき価格相場

-

江戸川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

豊島区でマンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

文京区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

杉並区で中古マンションの売却や買取をする前に見るべき売買相場や価格推移

-

練馬区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

渋谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

中央区でマンション売却や買取をする前に見ておくべき売買相場や価格推移

-

足立区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

品川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

板橋区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

新宿区で中古マンションの売却や買取をする前に知っておくべき価格相場

-

港区で中古マンションやタワマンの売却や買取前に確認すべき売買相場や価格推移

-

東京都江東区で中古マンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

東京都大田区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

老後のマンションの管理費や修繕積立金が払えない時の対処

-

1LDKのマンションが売れない理由と資産価値を落とさずに高く売却するコツ

-

所沢市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

越谷市でマンションの売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

マンションの建て替えは実際ある?負担する費用や耐用年数について

もっと見る