住宅ローン控除と併用できる居住用財産やマイホームなどの買い替え特例の利用条件とは?

住宅の売却では、売却と一緒に次の家も購入(買い替え)を行う場合が多いです。

マイホームの買い替えを行う場合、税金の特例が2種類あります。

「居住用財産で使える特例」と、「居住用財産の買い替えに係る、譲渡損失の損益通算及び繰越控除の特例」の2種類です。

そして、買い替えでは、購入物件に住宅ローン控除を使うことがあります。

この税金の特例と住宅ローン控除は、ある記事では「併用できる」と書いてあったり、ある記事では「併用できない」と書いてあったり、混乱してしまう方も多いでしょう。

結論からすると、買い替え特例には、住宅ローン控除と「併用できるもの」と「併用できないもの」があります。

そこでこの記事では、買い替え特例を検討している人が知りたい、買い替え特例の概要や適用方法、住宅ローン控除との併用について解説していきます。

お電話での無料相談も受け付けております

0120-503-070(9:30~18:30)

目次

買い替え特例の種類

ここでは、2種類の買い替え特例について解説していきましょう。

買い替え特例

- 居住用財産で使える特例

- 居住用財産の買い替えに係る、譲渡損失の損益通算及び繰越控除の特例

居住用財産であれば、5つの特例が使えます。まずはこちらから見ていきましょう。

居住用財産で使える5つの特例

マイホームのような自宅は「居住用財産」と呼ばれ、売却時に使える特例が5つあります。

居住用財産とは自宅のことです。正確な定義としては、以下いずれかに該当する不動産となります。

居住用財産の定義

- 現に居住している家屋や、その家屋と共に譲渡する敷地の譲渡の場合

- 転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡する敷地の譲渡の場合(この間に貸付や事業用に供していても適用となる)

- 災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

- 転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取り壊し後1年以内か、いずれか早い日までに譲渡する場合(取り壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

出展:国税庁「No.3302 マイホームを売ったときの特例」

居住用財産の売却時に使える特例は、以下に掲げる5つになります。

| 制度の名称 | 制度の概要 | どんな時に利用するのか | 併用できる制度 |

|---|---|---|---|

| 1.居住用財産で使える5つの特例 | 3,000万円までの利益が非課税になる | 売却益が出たとき | 2 |

| 2.所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例 | 10年を超えて保有していると税率が低くなる | 売却益が出たとき | 1 |

| 3.特定の居住用財産の買換え特例 | 売却益に対する課税を先送りできる | 売却益が出たとき | - |

| 4.居住用財産の買い替えに係る譲渡損失の損益通算及び繰越控除の特例 | 売却損が出たら一定の所得税が戻って来る | 売却損が出たとき | 5 |

| 5.居住用財産に係る譲渡損失の損益通算及び繰越控除の特例(住宅ローン控除) | ローンの残高に応じて一定の所得税が戻って来る | 新居について住宅ローンを利用するとき | 4 |

譲渡所得とは

2つの買い替え特例の違いは、譲渡所得が発生した場合と譲渡損失が発生した場合に要件が分かれているという点です。

譲渡所得とは、以下の計算式で表される所得のことをいいます。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額とは売却額です。

取得費とは土地は購入価額、建物は購入価額から減価償却費を控除した額となります。

譲渡費用は仲介手数料等の売却に要した費用です。

譲渡所得は計算の結果、プラスになる場合とマイナスになる場合があります。

プラスになるケースは、譲渡所得が発生したことになります。

マイナスになるケースは、譲渡損失が発生したことになります。

譲渡所得の計算結果によって、「3.特定の居住用財産の買換え特例」もしくは、「4.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」が利用可能です。

譲渡所得が発生すると、基本的には税金を納める必要があります。

ただし、居住用財産を売却した場合には、なるべく税金を発生させないような措置が設けられています。

その措置が、「1.3,000万円の特別控除」、「2.所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例」、「3.特定の居住用財産の買換え特例」の3つの特例です。

この3つの特例は、節税をするための特例になります。

また、譲渡損失が発生した場合は、税金を納める必要がありません。

居住用財産を売却した際に譲渡損失が発生すると、源泉所得税額の還付を受けることができます。

この措置が、「4.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」と「5.居住用財産に係る譲渡損失の損益通算及び繰越控除の特例」の2つの特例です。

つまり、「3.特定の居住用財産の買い替え特例」は、節税のための買い替え特例であるのに対し、「4.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」は、源泉所得税額の還付を受けるための特例ということになります。

売却益が出たときの買い替え特例

ここでは、売却益が出たときの買い替え特例について解説していきましょう。

ここでいう、売却益が出たときの買い替え特例は「3.特定の居住用財産の買い替え特例」を指します。

売却した家よりも高い金額の家を買えば、税金は課税されないという特例です。

売却する不動産の価格を譲渡価額、購入する不動産の価格を取得価額として、価額の大小関係と課税の有無を表すと以下のようになります。

| 価額の大小関係 | 課税の有無 |

|---|---|

| 譲渡価額 > 取得価額 | 課税される |

| 譲渡価額 ≦ 取得価額 | 課税されない |

「譲渡価額>取得価額」となり、課税される場合の譲渡所得は、以下のように計算されます。

- イ:収入金額 = 譲渡資産の売却代金 - 買換資産の購入代金等

- 取得費及び譲渡費用 = (譲渡資産の取得費+譲渡費用)×(イの収入金額÷譲渡資産の売却代金)

- ロ:課税譲渡所得 = 収入金額 - 取得費及び譲渡費用

- 譲渡所得 = イ - ロ

特定の居住用財産の買い替え特例が使える不動産の定義

「3.特定の居住用財産の買い替え特例」では、売却する不動産と購入する不動産に以下の要件を満たす必要があります。

売却する不動産

- 次に掲げる居住用不動産で、その譲渡した年の1月1日における所有期間が10年を超えているもので、譲渡にかかる対価が1億円以下のもの

- 現に自分が住んでいる住宅で、居住期間が10年以上であるもの

- 以前に自分が住んでいた「2」の住宅で、自分が住まなくなった日から3年後の12月31日までに譲渡されるもの

- 「2」や「3」の住宅及びその敷地

- 災害によって「2」の住宅が滅失した場合において、その住宅を引き続き所有していたとしたならば、その年の1月1日における所有期間が10年を超えるその住宅の敷地

購入する不動産

- 譲渡資産を譲渡した年の前年の1月1日から譲渡した年の12月31日までの間に居住用の住宅その敷地を取得すること

- 譲渡資産を譲渡した年の翌年12月31日までの間に、取得した住宅を居住の用に供すること、または供する見込みであること

- 取得する住宅は、床面積が50㎡以上であること

- 買い替え資産が中古の耐火建築物である場合には、その中古耐火建築物が新築後25年以内であるか、または新耐震基準に適合することが証明されたものであるか、もしくは既存住宅売買瑕疵担保責任保険に加入していること

- 買い替え資産が非耐火既存住宅の場合には、新築後25年以内であるか又は、地震に対する安全基準を満たすものであること

- 取得する敷地は、その面積が500㎡以下であること

出典:国税庁「No.3355 特定のマイホームを買い換えたときの特例」

売却損が出たときの買い替え特例

ここでは、売却損が出たときの買い替え特例について解説していきましょう。

売却損が出たときの買い替え特例とは、「4.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」のことをいいます。

「4.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」を、簡単に言うと、譲渡損失を給与所得に合算し、給与所得で支払っていた所得税が戻ってくるという特例です。

たとえば、年間給与所得600万円のAさんが、不動産の売却によって譲渡損失▲1,000万円を発生させたとします。

すると、Aさんは損益通算と呼ばれる手続きにより、Aさんの所得を▲400万円(=600万円―1,000万円)とすることができます。

元々、給与所得で支払う税金は、会社が年収600万円を前提として天引された税金です。

しかし、この年のAさんの所得は▲400万円。年収600万円を前提に税金を支払っているため、税金を払い過ぎていたことになります。

そこで、この特例を適用すると、会社が源泉徴収されていた税金を、後から取り戻すことができるのです。

居住用財産の買い替えに係る譲渡損失の損益通算及び繰越控除の特例が使える不動産の定義

「4.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」を利用するためには、売却する不動産と購入する不動産が、以下の要件を満たしてなければなりません。

売却する不動産

- 現に自分が住んでいる住宅

- 以前に自分が住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までの間に譲渡されるもの

- 「1」や「2」の住宅及びその敷地

- 災害によって滅失した「1」の住宅の敷地で、その住宅が滅失しなかったならば、その年の1月1日における所有期間が5年を超えている住宅の敷地

(ただし、その災害があった日以後3年を経過する日の属する年の12月31日までに譲渡されるものに限る。)

購入する不動産

- 譲渡資産の譲渡した年の前年の1月1日から翌年12月31日までの間に取得される自己の居住用に供する家屋またはその敷地

- その家屋の居住部分の床面積が50㎡以上であること

- その取得の日から取得した年の翌年の12月31日までの間に自己の居住の用に供すること、または供する見込みであること

- 繰越控除を受けようとする年の12月31日において、買換え資産に係る住宅借入金等(返済期間10年以上のローン契約等によるもの)の金額を有していること

出展:国税庁「No.3355 特定のマイホームを買い換えたときの特例」

買い替え特例と住宅ローン控除が併用できる条件

ここでは、買い替え特例と住宅ローン控除が併用できる条件について解説していきましょう。

まず、家を買い替えた場合の住宅ローン控除の取り扱いについて解説します。

- 住宅ローン控除

- 住宅の購入のために銀行から10年以上のローンを借りたとき、住んだ年から一定期間に渡って、所定額を所得税から控除できる制度のこと

住宅ローン控除が適用できる期間は原則10年間です。

また、一定の要件を満たす住宅を取得し、その住宅の取得の日から6ヶ月以内に自己の居住の用に供することで適用が可能です。

1回目の取得だけではなく、住み替えによる2回目の取得でもまた最初から新しい状態で適用できる点がポイントとなります。

例えば、現在、A物件に7年間住んでおり、7年間住宅ローン控除の適用を受けているとします。

A物件を売却し、B物件に買い替えた場合、B物件で新たに原則10年間の住宅ローン控除をまた最初から適用できます。

また、残務(残債)についても、B物件の新たなローンが対象となります。

買い替えでは、A物件の住宅ローン残債は売却によって完済し、B物件で新たなローンを組むことになります。

例えば、A物件の住宅ローン残債が3,500万円で、B物件の新規の住宅ローンが5,000万円とした場合、B物件の5,000万円の借入金が住宅ローン控除の対象になります。

つまり、売却のタイミングによっては住宅ローン控除を連続で受けることができますし、買い替えによって何回も所得税を節税し続けることができます。

ただし、住宅ローン控除で控除できる金額は、売主が「不動産会社等の消費税課税事業者」であるか、または「個人」かによって異なる点に注意が必要です。

さらに、住宅ローン控除で控除できる金額は、購入する物件が「一般の住宅」かまたは「認定住宅」かによっても異なります。

- 認定住宅

- 長期優良住宅または低炭素住宅のこと

住宅ローン控除で所得税から控除される金額(ローン控除額)は以下の計算式で求められます。

住宅ローン控除額 = 年末借入金残高 × 控除率(1%)

控除できる金額は下表の通りです。

| 売主 | 住宅の種類 | 控除対象借入限度額 | 控除期間 | 所得税の最大控除額 |

|---|---|---|---|---|

| 消費税課税業者(不動産会社等) | 一般の住宅 | 4,000万円 | 10年間 | 400万円 |

| 認定住宅 | 5,000万円 | 10年間 | 500万円 | |

| 個人 | 一般の住宅 | 2,000万円 | 10年間 | 200万円 |

| 認定住宅 | 3,000万円 | 10年間 | 300万円 |

例えば、新築物件かつ長期優良住宅を購入した場合、所得税の最大控除額は500万円となります。

一方で、個人から中古の一般住宅を購入した場合は、所得税の最大控除額は200万円です。

また、中古物件で住宅ローン控除を適用できる物件は、原則として木造の戸建て住宅なら築20年以内、マンションなら築25年以内となります。

買い替えにおいて節税効果を上げるには、「誰から何を買うか」も意識して購入物件を決めることがポイントです。

令和3年度税制改正での住宅ローン控除に関する2つの改正

令和3年度税制では、住宅ローン控除に関し、主に以下の2点の改正があります。

住宅ローン控除に関する2つの改正

- 控除期間の延長

住宅ローン控除が適用できる期間は、原則として10年間です。

ただし、令和3年(2021年)1月1日から令和4年(2022年)12月31日までの間に入居した場合には控除期間が3年間延長され、適用できる期間は合計で13年間となります。 - 面積要件の緩和

住宅ローン控除が受けられる人は、年間合計所得が3,000万円以下であり、住宅の面積は50㎡以上であることが対象です。

ただし、年間合計所得が1,000万円以下の人に関しては、床面積の要件を40㎡以上でも住宅ローン控除を適用できるという緩和措置がなされました。

40㎡以上となると、DINKSや単身者が購入する「2DK」や「広めの1LDK」でも対象となるため、住宅ローン控除を利用できる人が増えるという点がメリットです。

- DINKS(ディンクス)

- DINKs(ディンクス)とは、Double Income(共働き)No Kids(子どもを持たない)ライフスタイルのこと

尚、登録免許税や不動産取得税の軽減措置、新築住宅の固定資産税の減免、すまい給付金等の優遇制度は全て面積要件が50㎡以上となっています。

50㎡未満だと登録免許税等の優遇制度は受けられないという点は注意点です。

ここまで住宅ローンの概要について見てきましたが、住宅ローン控除は購入物件で利用するため購入の特例といえます。

前章まで紹介していた居住用財産の特例は、売却の特例です。

売却において売却の特例を使い、購入において購入の特例を一度に使うことを「併用」といいます。

売却益が出たときは併用できない

売却益が出たときに使う「3.特定の居住用財産の買換え特例」は、住宅ローン控除と併用することができません。

正確には、入居した年のほか、その年の前年または前々年、あるいはその年の翌年または翌々年に「3.特定の居住用財産の買換え特例」を使うと、住宅ローン控除は併用できないことになります。

以下、譲渡所得が発生した場合に使える3つの特例は、すべて住宅ローン控除との併用できない特例となっています。

住宅ローン控除と併用できない特例

- 3,000万円の特別控除

- 所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

- 特定の居住用財産の買換え特例

売却損が出たときは併用できる

一方で、売却損が出たときに使う「4.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」は、住宅ローン控除と併用することが可能です。

つまり、売却損が出た場合には、「源泉徴収の還付」と「住宅ローン控除による所得税控除」の両方の適用が可能となります。

例えば、給与所得が600万円の人が▲2,500万円の譲渡損失を出したとします。すると、その年の所得は損益通算によって▲1,900万円です。

給与所得者は会社が600万円の所得を前提に源泉徴収を行っていますが、最終所得は▲1,900万円であるため、会社側が源泉徴収していた所得税は払い過ぎていたことになります。

そこで、譲渡損失の買換え特例を利用すると、会社が支払っていた税金を全額取り戻すことができるという仕組みです。

譲渡損失の買換え特例と住宅ローン控除を併用した場合の期間の考え方は以下のようになります。

条件

譲渡損失:▲2,500万円

給与所得:毎年600万円

譲渡損失の買換え特例の適用

1年目 損益通算 600万円 - 2,500万円 = ▲1,900万円

2年目 繰越控除 600万円 - 1,900万円 = ▲1,300万円

3年目 繰越控除 600万円 - 1,300万円 = ▲700万円

4年目 繰越控除 600万円 - 700万円 = ▲100万円 (打切り)

5年目 住宅ローン控除の開始(5年目からのカウントとなる)

譲渡損失の買換え特例では、控除しきれなかった損失を翌年から3年間繰り越すことができます。

上記の例だと、売却から4年間は所得が発生していないことになるため、所得税も0円です。

住宅ローン控除と併用した場合、住宅ローン控除は入居した年から期間がカウントされているため、住宅ローン控除が機能するのは5年目以降からとなります。

上記の例の場合、住宅ローン控除を実質的に適用できる期間は5年間になります。

売却損が出たときの買い替えは非常にお得となるため、これら特例の併用を検討してみてください。

ただし、「4.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」と「住宅ローン控除」は、ともに返済期間10年以上のローンがあることが要件となっています。

買い替えでは、売却代金によってローンを組まずに物件を購入する人もいますが、あえて10年以上のローンを組むというのもひとつの手です。

売却損が出た際に使える買い替え特例はとてもお得ですので、要件を十分に確認したうえで、買い替えを行うようにしましょう。

また、売却の流れや注意点や買い替えの基礎知識については、以下の記事で詳しくご説明しています。

どちらがお得?住宅ローン控除と3,000万円特別控除のシミュレーション

この章では、住宅ローン控除と3,000万円特別控除はどちらが得かについてのシミュレーションを行います。

一般的に最もよく利用される節税系の特例は、「3,000万円特別控除」です。

3,000万円特別控除を利用した場合の譲渡所得は以下の計算式で求められます。

譲渡所得 = 譲渡価格 - 取得費 - 譲渡費用 - 3,000万円

3,000万円特別控除を適用した結果、仮に譲渡所得がゼロ円(マイナスの場合もゼロ円)となった場合には、売却物件での税金は生じないことになります。

ここで、以下の条件で住宅ローン控除と3,000万円特別控除の比較を行います。

(条件)

【売却物件】

譲渡価額:4,000万円

取得費:3,500万円

譲渡費用:130万円

所有期間:15年(長期譲渡所得)

【購入物件】

購入価額:5,000万円

住宅ローン:4,000万円

住宅ローンの条件:35年全期間固定金利1%、元利均等返済、ボーナス返済なし

住宅ローン控除期間:10年

物件の種類:不動産会社から購入した新築住宅(一般の住宅)

売却物件の税金についてシミュレーションします。

売却物件の税金

まず3,000万円特別控除を適用しない場合の所得税を計算します。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

= 4,000万円 - 3,500万円 - 130万円

= 370万円

所得税 = 譲渡所得 × 税率(20.315%※)

= 370万円 × 20.315%

≒ 75万円

※長期譲渡所得における所得税および復興特別所得税・住民税を合わせた税率。

次に3,000万円特別控除を適用した場合の所得税を計算します。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

= 4,000万円 - 3,500万円 - 130万円 - 3,000万円

= 0円(マイナスの場合はゼロ円)

3,000万円特別控除を適用すると譲渡所得が発生しないため、売却時の税金も生じないことになります。

従って、本件では3,000万円特別控除による節税効果は約75万円になります。

購入物件の住宅ローン控除についてシミュレーションします。

| 年度 | 住宅ローン年末残高 | 控除率 |

|---|---|---|

| 初年度末 | 約3,904万円 | 約39万円 |

| 2年度末 | 約3,807万円 | 約38万円 |

| 3年度末 | 約3,709万円 | 約37万円 |

| 4年度末 | 約3,610万円 | 約36万円 |

| 5年度末 | 約3,511万円 | 約35万円 |

| 6年度末 | 約3,410万円 | 約34万円 |

| 7年度末 | 約3,308万円 | 約33万円 |

| 8年度末 | 約3,205万円 | 約32万円 |

| 9年度末 | 約3,101万円 | 約31万円 |

| 10年度末 | 約2,996万円 | 約30万円 |

| 控除額合計 | 約346万円 | |

上記の例だと、売却物件の3,000万円特別控除では約75万円、購入物件の住宅ローン控除では約346万円の節税効果があることになります。

| 特例 | 節税効果 |

|---|---|

| 3,000万円の特別控除 | 約75万円 |

| 住宅ローン控除 | 約346万円 |

買い替えでは、一般的に売却で3,000万円特別控除を利用するよりも購入で住宅ローン控除を利用した方が節税効果は高くなることが多いです。

買い替えをする際は、2つの特例をしっかりと比較した上で、有利な方を選択するようにしましょう。

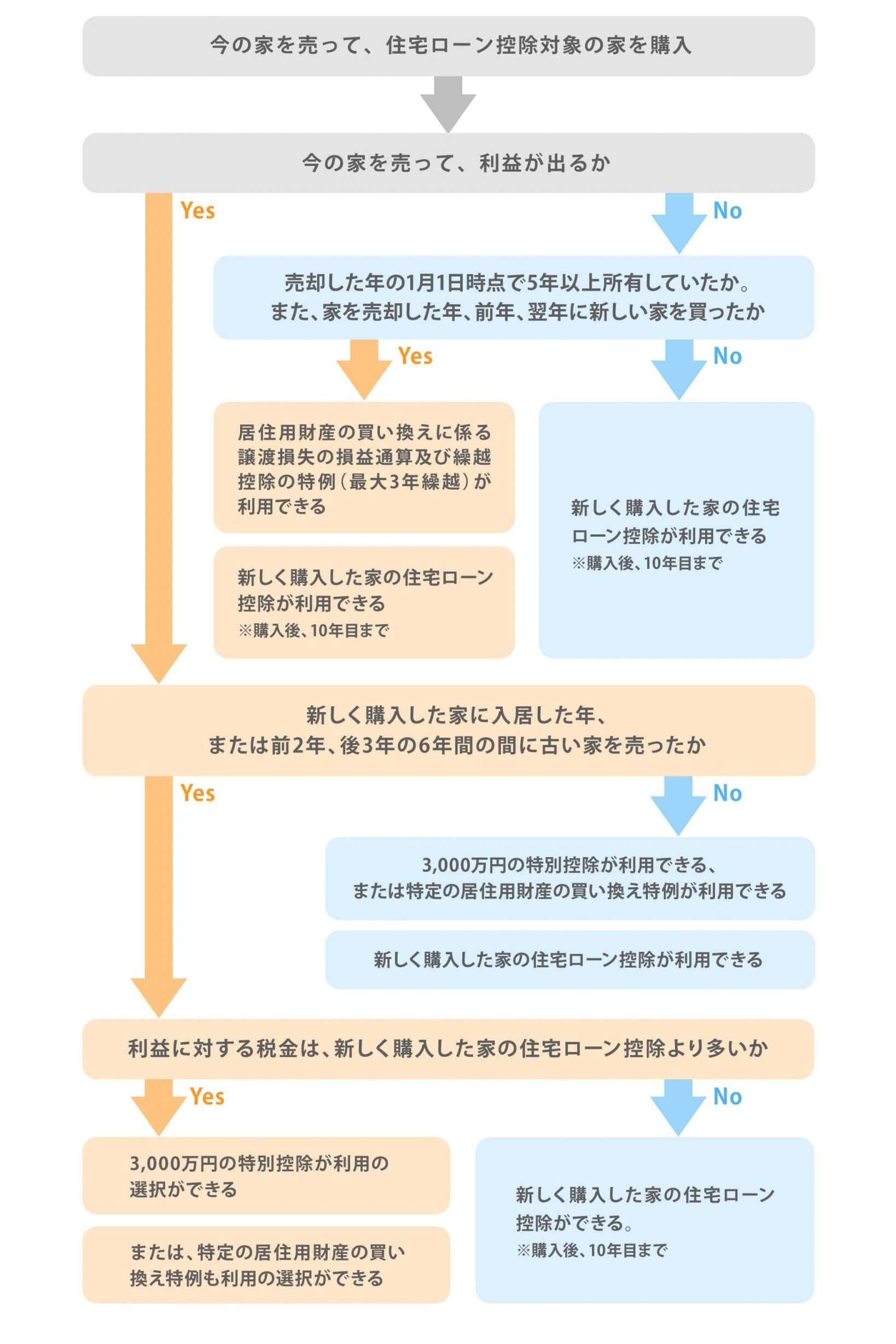

住宅の買い替え時の税金特例「簡易判断フローチャート」

これまで紹介してきた内容のまとめとして、住宅の買い替え時の税金特例の簡易判断フローチャートを作成しましたので、自分が該当する項目を確認してみてください。

住宅ローン控除を受けるときの確定申告と必要書類

住宅ローン控除の適用を受けるには、サラリーマンであっても買い替えをした初年度は確定申告が必要です。

サラリーマンの場合、2年目以降は年末調整によって住宅ローン控除の適用を受けることができるため、2年目以降の確定申告は不要です。

確定申告で添付する必要書類は下表のようになります。

| 区分 | 必要書類 |

|---|---|

| 新築住宅 |

|

| 中古住宅 |

|

3ヶ月経っても売れないのは販売戦略ミスかも!?

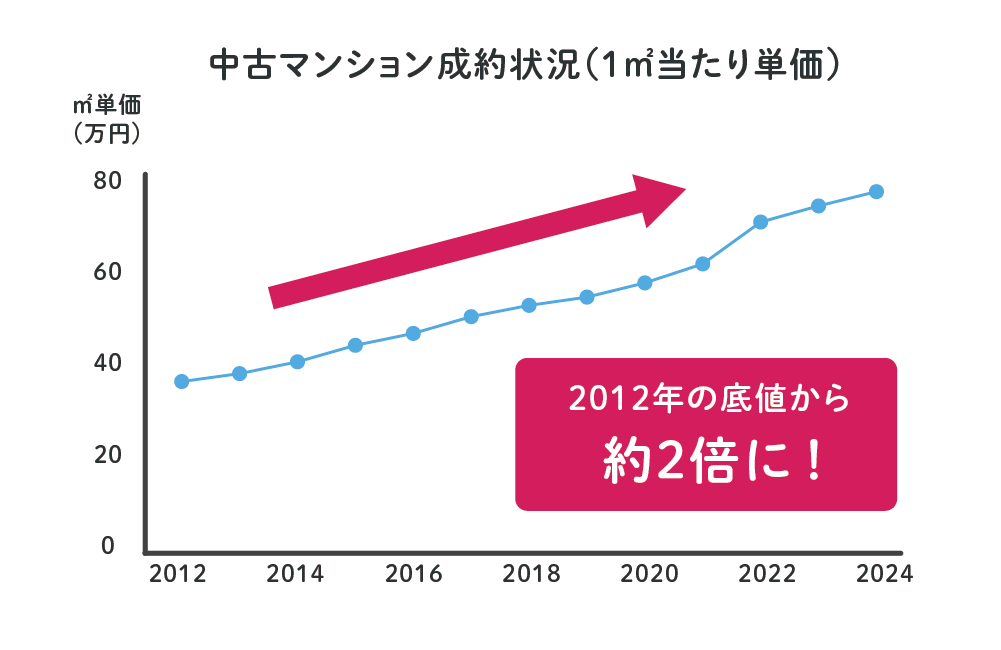

公益財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2024年)」によると首都圏の中古マンションの平均販売期間は約3ヶ月(85.3日)となっています。

また、中古マンション価格に目を向けてみると、長期的な観点でも2012年以降、12年連続で成約価格が上昇しているため、現在も「売り時」といえるでしょう。

今が売り時であるにも関わらず、平均販売期間の3ヶ月以上が経過しても売却ができていないのであれば、ちょっと焦らなければならないかもしれません。 いつまでも売却できない場合、以下が要因として考えられます。

- 設定している販売価格が高すぎる

- 「築年数が古い」「室内状況が悪い」といった、個人が買主となる「仲介」という売却方法では売りにくい物件である

売却活動を始めてから3ヶ月を超えている場合は、そもそもの販売戦略を間違えている可能性があります。

「仲介」から「買取」という売却方法へ切り替えることも検討しましょう。

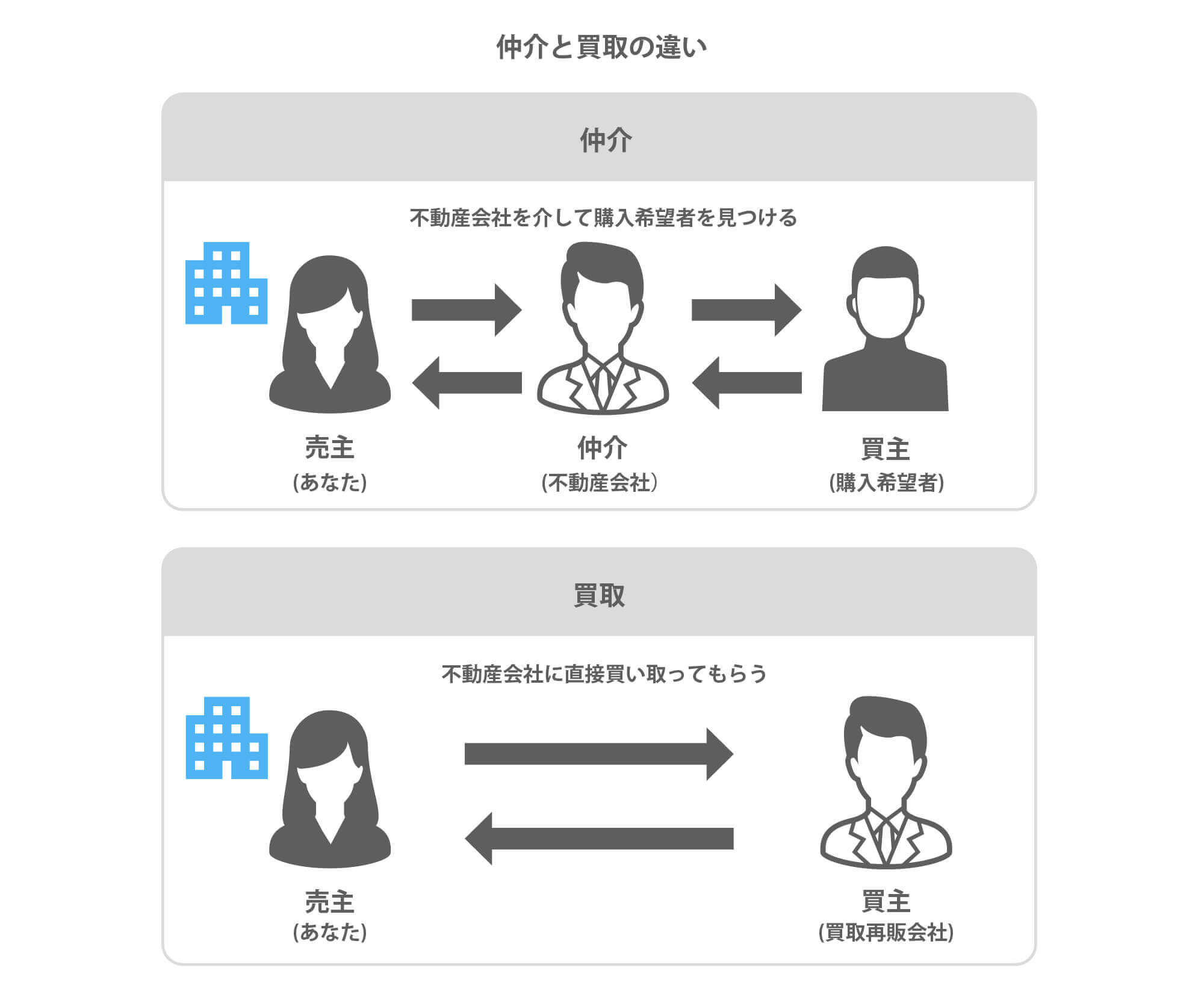

仲介と買取の違い

買取とは、マンションの売却方法の一種で、一般的な仲介による売却とは異なり不動産会社が直接買主になります。

仲介会社は売主と媒介契約を締結したのち、なるべく高い価格で売却するために顧客への紹介の他、チラシやインターネットによる販売活動を行い、広く買主となる人を探します。

すぐに買主が現れ、高く売れる場合は問題ありませんが、買主が見つからない場合は、販売期間が長期化したり、当初設定した価格を下げざるを得なくなります。 仲介会社が直接購入する訳ではないので、仲介会社の査定は売れる可能性が高い推定の価格です。

一方で、買取価格は買主となる不動産会社が実際に購入可能な買える価格を提示していますので、場合によっては最短で数日で契約・決済まで完了させることができます。

スター・マイカでは、独自のデータベースによる正確な査定を行っており、9割超のお取引で最初に査定した価格またはそれ以上の価格で実際に買取を行っております。

実際査定を依頼いただく方の多くが仲介による販売活動を経験し、比較検討されています。 参考に買取価格を知りたいという方もお気軽にお問い合わせください。

最短2時間、遅くとも翌営業日までに査定結果をご連絡させていただきます。

査定依頼はもちろん無料です。

仲介と買取の売却方法の違いを詳しく知りたい方には、こちらの記事で詳しく解説しています。

まとめ

住宅ローン控除と、「3.特定の居住用財産の買い替え特例」は併用できません。

一方、住宅ローン控除と「4.居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」とは併用が可能です。

売却損が出たときには、お得なダブル適用を検討し、賢く節税していきましょう。

URILABOの運営者

スター・マイカ株式会社

“作る”から“活かす”社会の実現をめざし、リノベーション中古マンションを販売する会社です。オーナーチェンジ物件の買い取りを得意とし、常時3,000戸以上保有しています。不動産のプロとして「納得のいく不動産売却」のための情報を発信しています。

スター・マイカ株式会社 宅地建物取引業者免許 国土交通大臣(03)第8237号

当社は、東証プライム上場のスター・マイカ・ホールディングス株式会社のグループ企業です

「マンション売却」の関連記事

-

大阪市西区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市中央区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大阪市北区のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

立川のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

吉祥寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

大宮のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

浦和のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

府中のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

国分寺のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

三鷹のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

豊洲のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

勝どきのマンションを売却するなら今?売却相場やおすすめの不動産会社

-

調布のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

八王子のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

武蔵小杉のマンションを売却するなら今?売却相場やおすすめの不動産会社

-

親から相続したマンションの名義変更に必要な手続きと書類は?費用や相続登記について解説

-

マンションの相続税はいくら必要?評価額の計算方法や控除や特例制度

-

マンションの相続税がかからないケースはある?シュミレーションを元に解説

-

4LDKマンションが売れない理由と売却するためのポイント

-

岡山県岡山市で中古マンションの売却や買取をする前に確認すべき相場や価格推移

-

千葉県千葉市で中古マンション売却や買取をする前に確認すべき売買相場

-

不動産の引き渡し猶予とは?特約を付けるリスクやトラブル

-

沖縄県で中古マンション売却や買取をする前に確認すべき売買相場

-

葛飾区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

荒川区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

千代田区で中古マンションの売却や買取前に知っておくべき売買相場

-

台東区で中古マンション売却や買取をする前に見るべき売買相場

-

中野区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

北区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

目黒区で中古マンションの売却や買取をする前に確認すべき売買相場

-

墨田区で中古マンションの売却や買取をする前に確認すべき価格相場

-

江戸川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

豊島区でマンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

文京区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

杉並区で中古マンションの売却や買取をする前に見るべき売買相場や価格推移

-

練馬区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

渋谷区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

中央区でマンション売却や買取をする前に見ておくべき売買相場や価格推移

-

足立区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

品川区でマンション売却や買取を依頼する前に知っておくべき売買相場

-

板橋区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

新宿区で中古マンションの売却や買取をする前に知っておくべき価格相場

-

港区で中古マンションやタワマンの売却や買取前に確認すべき売買相場や価格推移

-

東京都江東区で中古マンションの売却や買取をする前に知っておくべき売買相場や価格推移

-

東京都大田区で中古マンションの売却や買取をする前に確認すべき売買相場や価格推移

-

老後のマンションの管理費や修繕積立金が払えない時の対処

-

1LDKのマンションが売れない理由と資産価値を落とさずに高く売却するコツ

-

所沢市でマンション売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

越谷市でマンションの売却や買取をする前に確認すべき不動産売買相場と売却時のコツ

-

マンションの建て替えは実際ある?負担する費用や耐用年数について

もっと見る